港股酒系银行中泸州银行与贵州银行已成功登陆,储能阶段的宜宾银行已三战港股IPO!是越战越勇,还是屡战屡败?

近日,宜宾市商业银行股份有限公司(以下简称宜宾银行)通过港交所聆讯。这已是宜宾银行第三次向港交所递表。

2023年6月,宜宾银行向港交所提交了上市申请,首次递表失败。

2024年3月,宜宾银行再次冲锋,第二次递表港交所,等来的答案却是10月初失效。

“折戟”之后,其闯入资本市场的雄心依旧。

01

它“离不开”五粮液

宜宾银行与五粮液的关系可以说是“你侬我侬”。

成立之初,五粮液即为宜宾城商行第一大股东;其后,五粮液参与宜宾银行多轮增资,至今仍是第一大股东。

如果宜宾银行上市成功,那么在港股将诞生第三家港股酒系银行,作为宜宾银行背后有力的推手,五粮液功不可没。

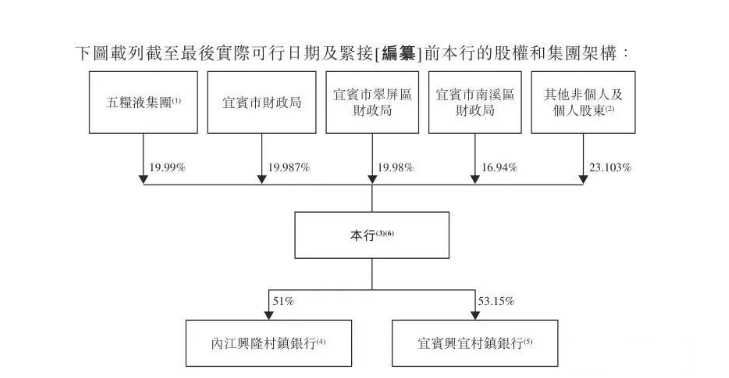

来源 / 宜宾商业银行招股书

数据显示,截至2024年6月30日,五粮液集团、宜宾市财政局、宜宾市翠屏区财政局、宜宾市南溪区财政局分别持有宜宾银行19.99%、19.987%、19.98%、16.94%的股权。

经营情况看,2022年、2023年宜宾银行分别收入18.67亿元、21.7亿元,分别同比增长15.2%、16.2%;在2024年上半年,宜宾银行收入10.78亿元,同比增长0.2%;净利润2.62亿元,同比增长2.9%。

而今年上半年泸州银行(泸州老窖参股)实现营业收入28.36亿元,同比增速为15.91%;归属于上市公司净利润8.08亿元,增速为19.71%。

目前泸州银行营收规模与净利润都远超宜宾银行。

来自五粮液2024年半年度报告,2024年上半年末,五粮液放于宜宾银行的存款余额为129.09亿元。也就是说,五粮液占比了宜宾银行约三分之一的存款。

同时,宜宾银行数据,来自五粮液集团上下游合作伙伴的客户存款在2024年上半年为12.26亿元,占客户存款总额的3.2%。

在贷款业务上,宜宾银行与五粮液集团的来往也甚是密切。

文轩财经获悉,宜宾银行成立了五粮液支行及酒圣路支行,为白酒产业提供服务。公开资料显示,围绕白酒产业链,宜宾商行为上下游客户打造了多种特色贷款,包括“基酒抵押贷款”、“五粮贷”、“酒企高管信用贷”等,满足酒类生产企业、酒企粮食供应商等客户的不同贷款需求。

2024年上半年,宜宾银行向五粮液合作企业提供贷款25.62亿元,占总贷款4.7%;银行承兑汇票余额37.73亿元,占余额50.0%。

2018年,五粮液集团成为凯翼汽车的最大股东,宜宾银行还专门为汽车产业链打造了凯翼汽车采购贷。

宜宾银行与五粮液的关系形同唇齿。

从各种数据看,宜宾银行与五粮液之间非常密切。

作为享誉世界的白酒品牌,五粮液在战略上的转变需要有足够的资金作为支撑的,在白酒的黄金时代,宜宾银行同样享受到时代的红利,但随着白酒行业步入深度调整期,宜宾银行重度依赖单一产业形态的现状急需改变。

02

白酒周期震荡

宜宾银行“寻”新路

行业周期带来的震荡风险是如宜宾银行等诸多城商行需要共同面临的问题。

房地产市场好,绝大多数城商行重度依赖房地产贷款,随着市场的调整,房地产行业及相关产业贷款会直接拉高银行的不良贷款率。

同时,各个省份及城市地域银行与当地大型企业的合作直接关系着银行与企业的业绩;比如上述提到的贵州银行,泸州银行,均会面临如宜宾银行在白酒行业一样的问题。

宜宾城商行在积极寻找新的发展机会,开始主动服务小微企业以增厚收益。当前宜宾银行主要从大客户手中吸收存款、向小微客户发放贷款。

截至上半年末,对公存款中7成由存金过亿的大客户贡献,而贷款中7成流向小微企业。在招股书中,宜宾银行表示小微企业和个体工商户可能更容易受到宏观经济影响,同时因营运历史有限,往往难以集齐信用风险评估的必要资料。

同时,积极推进零售转型以补足短板。宜宾银行发放公司贷款的前三大行业为批发和零售业、建筑业、制造业、。在2024年上半年,分别占总额的25.4%、19.9%、10.6%。

其招股书显示,该行已通过“大零售银行”的理念建立连接个人、对公、金融业务的生态系统,为当地居民提供个性化服务。

据悉,宜宾城商行开发的“钱哗哗”可在校园缴费、公司食堂、医院、物业管理、菜市场等平台使用,吸纳活期存款,拓展客户基础、增强客户关联。

上半年,该行零售客户的营收占比已较2023年增长5.8个百分点至21.8%。

显然,宜宾银行也意识到过度依赖单一业务形态的发展问题,作为地方银行,当前把地域上的生意做深做透,巩固好大本营极其重要。

值得一提的是,宜宾银行的存款有九成来自宜宾地区,2024年上半年,来自宜宾的客户存款总额达707.15亿元,占客户存款总额的90.1%;内江占剩余的9.9%。

宜宾城商行表示,伴随着宜宾市人口不断增加、使客户群扩大,对储蓄账户、个人贷款及按揭等个人银行服务的需求也将增加,公司零售银行业务组合将为整体业务增长带来贡献。

03

资产质量与贷款不良率堪忧

截至2024年6月30日,宜宾银行的不良贷款主要包括发放于制造业、金融及批发和零售业的公司借款人的贷款。

在2024年上半年,制造业公司借款的不良贷款占不良贷款总额的25.6%,不良贷款率为4.48%;金融业公司借款的不良贷款占23.5%,不良贷款率为82.36%;批发和零售业的不良贷款占17.8%,不良贷款率为1.31%。

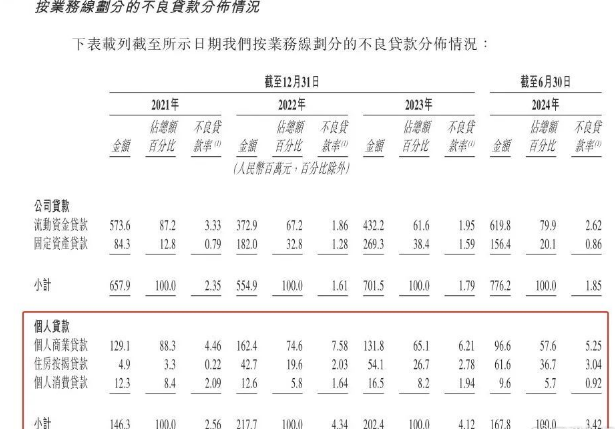

2021年至2024年上半年,宜宾商业银行不良贷款率为2.27%、1.77%、1.76%及1.72%;不良贷款余额分别为8.04亿元、7.73亿元、9.04亿元及9.44亿元。

该行称,主要由于与若干受市场状况变化影响公司借款人,尤其是从事制造业的公司借款人有关的信用风险增加。

从贷款构成来看,宜宾商业银行个人贷款不良率连续两年超4%,尤其是个人商业贷款不良率更是居于高位。

宜宾银行的大部分公司贷款发放给小微企业。

2024年上半年,宜宾银行向小微企业提供的公司贷款为316.18亿元,占公司贷款总额的75.4%。2021年-2023年,宜宾银行向小微企业提供的贷款以年复合增长率25.6%增长。

此外,2024年上半年,宜宾银行个人贷款为49.11亿元,占客户贷款及垫款总额的9%。其中,宜宾银行向个人借款人提供个人商业贷款,其个人商业贷款在2024年上半年为20.3亿元,占个人贷款总额的41.3%。

这也导致,宜宾银行的不良贷款规模在逐步增加,尽管随着资产规模扩大,宜宾银行通过加大核销的方式,使得整体不良贷款率持续下降。

在当前经济走势还不明朗的情况下,借贷不良率问题会逐步凸显。

宜宾银行称,与较大型的企业相比,小微企业和个体工商户可能更容易受到宏观经济变化的影响,因为他们可能缺乏财务、管理或其他资源来抵御经济增长放缓或监管变化带来的负面影响。

经济衰退、政策变化及市场波动可能会对他们的财务稳定性造成负面影响,导致违约率上升。

同时,宜宾银行还控股两家村镇银行,其分别持有内江兴隆村镇银行51%的股份、宜宾兴宜村镇银行53.15%股份。

截至2024年上半年,内江兴隆村镇银行和宜宾兴宜村镇银行的资产总额分别为50.1亿元、28.54亿元。

其中,内江兴隆村镇银行的不良贷款率为1.73%,资本充足率为12.25%;宜宾兴宜村镇银行的不良贷款率为4.34%,快接近监管要求的5%红线,资本充足率为18.73%。

在去年6月,宜宾商业银行向港交所提交上市申请后,被监管出具的境外上市反馈意见中要求,该行说明控股的村镇银行的情况,是否存在相关风险隐患,相关风险管控化解处置措施等。

在招股书中,宜宾银行表示,承认内江兴隆村镇银行和宜宾兴宜村镇银行的独立身份,努力保持其自主经营。

一个“努力”两字体现出了宜宾银行的态度,随后宜宾银行为宜宾兴宜村镇银行信用风险管理的方法,毕竟4.34%不良贷款率这笔账也会算到宜宾银行头上。

目前,宜宾银行已经实现了千亿资产,但过度依赖净利息收入导致拓展业务边界能动性不强,个贷不良居高是上市面临的难题,但依托宜宾的产业优势和川南城市发展的时代契机,未来的路对宜宾银行而言是充满机遇的,曲折的上市之路会有怎样的答案,拭目以待。

发布评论

评论