飞天茅台二手市场参考价断崖式下跌不久,背后“含茅量”最高的银行-贵州银行也遭到重创,不仅高管接连被查,种种违规暴露出内控问题,而且以往稳健的业绩2023年首次出现营收净利“双降”,房企“大客户”频频爆雷颇受拖累。

其作为一家背靠贵州国资、茅台集团的港股上市城商行,本应顺着在区域经济稳定发展的基本面拾阶而上,如今却陷入了至暗时刻。

1

贵州银行至暗时刻

近年来,贵州银行高管频频“落马”。2月2日,贵州省纪委监委网站披露,贵州银行原首席专家王向东涉嫌严重违纪违法,接受纪律审查和监察调查的消息。

· 8个月内,5位高管“落马”

仅三个月后,5月22日,据贵州省纪委监委网站消息,贵州银行原党委副书记、董事、行长许安涉嫌严重违纪违法,目前正接受贵州省纪委监委纪律审查和监察调查。

近年来,贵州银行内控管理问题广为诟病,2023年10月至今,已有5位原高管被查。

·许安2012年加入贵州银行,先后担任副行长、党委副书记,2018年出任行长。

·李志明2017年进入贵州银行,任党委书记,2018年任董事长。

·贵州银行原首席专家王向东、贵州银行水城支行原行长张登奎、贵州银行村镇银行管理部原总经理李国文相继因涉嫌严重违纪违法,被通报接受“审查调查”。

业内人士分析认为,贵州银行近年来多位高管被查暴露出该行内控机制存在严重漏洞,或者置规则于不顾,高管集体长期窝案的情况,且实际的监督机制也未发挥作用,甚至董事会、监事会等都存在长期实质缺位。

贵州银行的管理薄弱问题或许有一定的历史遗留原因。

2012年,贵州银行由遵义市商业银行、六盘水市商业银行和安顺市商业银行合并而来。彼时三家银行各自为政,导致刚成立的贵州银行组织混乱、标准不清,一直延续至今。

· 许安的最后一份年报很不好看

内部动荡之外,贵州银行的业绩也不容乐观。

许安的最后一份年报很不好看,2023年,贵州银行实现营业收入113.45亿元,较2022年同期减少5.38%;净利润36.53亿元,同比减少4.60%。自2017年以来首次双双下降。

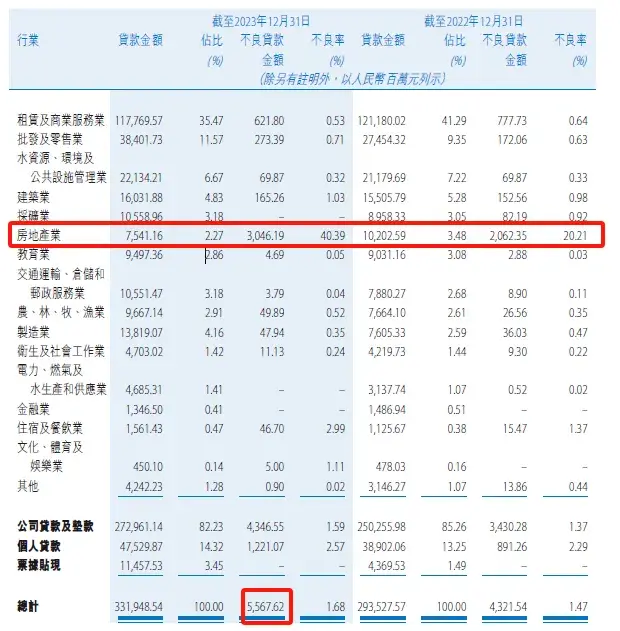

引发关注的是,贵州银行2023年不良共计55.67亿,房地产不良贷款贡献了54.72%。

“房地产贷款总额及占比下降且规模较小,本行将个别房地产开发企业贷款纳入不良管理。”对于2023年房地产业不良率的大幅升高,贵州银行在年报中这样解释。

但对比同类银行,贵州银行40%的房地产业不良率已经远超行业水平,整体还是偏高。

文轩智库专家、中国企业资本联盟副理事长柏文喜分析认为,贵州银行的房地产不良率高达40%,这意味着大量的贷款无法按时回收,对银行的资产质量和盈利能力构成重大威胁。高不良率可能导致银行需要增加拨备,减少利润,甚至可能需要进行资本补充以维持资本充足率。

“长期来看,高不良率可能影响银行的信贷扩张能力,限制其支持实体经济的能力。此外,不良贷款的增加还可能增加银行的运营成本,因为需要更多的资源来处理和回收这些贷款。”他补充道。

2

与区域地产绑定过深

信贷风险“爆炸”

贵州银行作为贵州省唯一一家省级城市商业银行,2019年12月在港股市场上市,成为继贵阳银行在A股上市之后,贵州省第二家上市的城商行。

这种城商行,获得优质客户十分困难。因此,只要能合作到一家,就会扩大对该企业的授信份额。

2022年时,贵州银行已经经历过了一轮房地产信贷风险“爆炸”。当年其房地产业不良贷款从2021年的7379万元猛增到20.62亿元、不良率从0.83%飙升至20.21%。但并未就此刹住脚,到了2023年,房地产贷款不良率超40%。

前几年,国家大力推行精准脱贫,在这个项目背景下,恒大躬身入局。在贵州多个县域扶贫,大力建设房地产和旅游项目。据网上消息爆料,恒大投入金额高达几百亿。恒大贵州项目,很多处于地级市甚至县域里面,大一点的银行都不敢做这类项目融资。恒大只能找当地的银行了,贵州银行也是在这个时候加大了对恒大房地产的投放。

除了恒大贵州,贵州银行也与贵州本地的房地产开发商中天系合作紧密,包括中天金融,中天金融申请破产重组,贵州银行还申请了42亿的债权。另外还包括阳光城,贵州银行还因债券交易纠纷起诉阳光城集团股份有限公司。

2023年以来,贵州银行与多家房企陷入法律纠纷,案由主要是借款纠纷,商品房预售合同纠纷等。贵州银行虽然房地产余额在下降,但是贵州银行与房地产的纠纷却只会增加。

随着房地产的暴雷,贵州银行不断的在“流血”。

据天眼查,2023年以来,贵州银行新增的“涉房”类诉讼就达17条之多,案由包括“公司债券交易纠纷”“金融借款合同纠纷”“商品房预售合同纠纷”“建设工程施工合同纠纷”等,阳光城、恒大、中天城投等多家地产商站上了被告席。

其中,中天城投是贵州当地房企集团,早年曾公告入股贵州银行,目前正处于破产重整中。

3

内控不力,业务规范薄弱

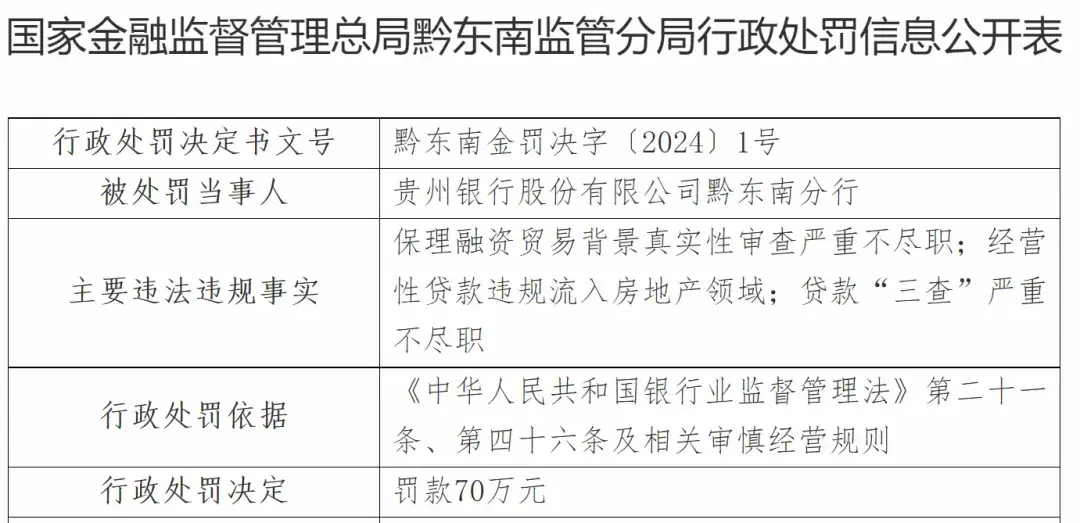

最新的是,黔东南监管分局,一下子发了六份罚单,全给了贵州银行。

主要涉及到,贵州银行黔东南分行,保理融资贸易背景真实性审查严重不尽职;经营性贷款违规流入房地产领域;贷款“三查”严重不尽职。

处罚涉及到的还包括,施秉支行、雷山支行、岑巩支行、凯里宁波路支行等的时任行长、副行长等。

主要的问题也都是,对经营性贷款违规流入房地产领域事项、贷款“三查”严重不尽职等问题。

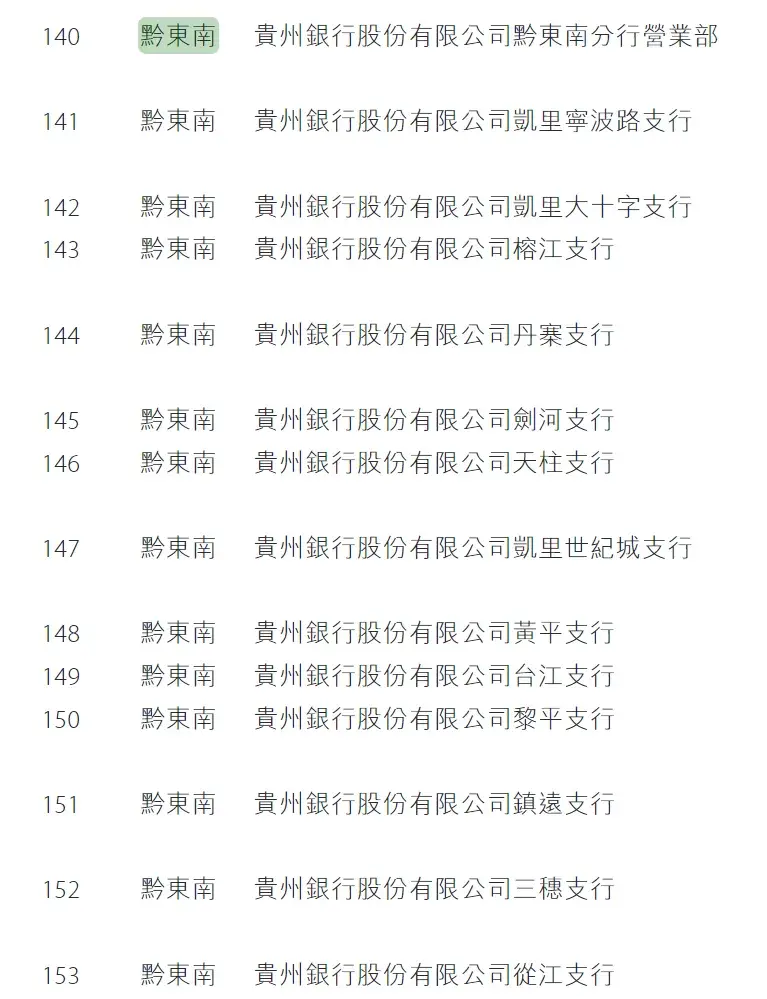

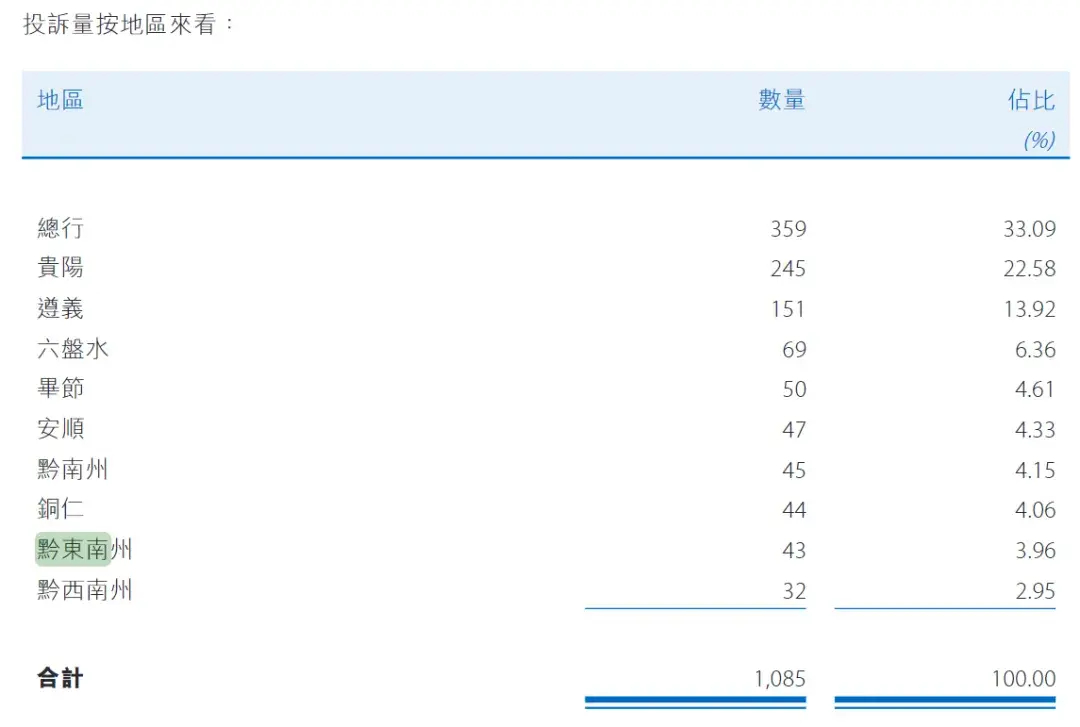

贵州银行2023年报显示,其在黔东南有分行营业部,还有20个支行。是仅次于贵阳、遵义的,第三大分支机构区域。

除了黔东南监管分局外,穿透君还发现,包括安顺监管分局、六盘水监管分局,近期的处罚也全部涉及贵州银行。

整整一页十八个处罚,全是贵州银行的处罚通知,这在监管的处罚通知中,还是非常少见的。

具体涉及到贵州银行安顺分行、六盘水分行,以及其下面多个支行。

主要的问题也是,贷款“三查”不尽职,信贷资金被挪用;贷款管理不规范;办理无真实贸易背景的票据业务;利用资金中介虚增存贷款规模等。

整体而言,贵州银行面临诸多挑战,包括高管被查、不良贷款率高企、股价低迷等,短期内银行可能需要集中精力解决内部问题,包括加强内部控制、改善风险管理、加快不良资产的处置等。

贵州银行后续发展情况,仍待继续观察。

4

贵州银行需重建市场信心

对贵州银行后续发展的预期,柏文喜考虑到贵州银行当前面临的挑战,“从中长期来看,贵州银行可能需要调整其业务结构,减少对房地产贷款的依赖,寻找新的增长点。同时,银行可能需要加强与监管机构的沟通,确保合规运营,重建市场信心。”

随着中国经济结构的调整和金融市场的深化,区域性银行需要更加注重风险控制和业务创新,以适应不断变化的市场环境。贵州银行的未来发展将取决于其应对当前挑战的能力以及适应市场变化的策略。

发布评论

评论