并购重组概念股延续强劲走势。截至10月29日收盘,因赛集团、南华仪器、电投产融、万通发展、至正股份等多股涨停。

自“并购六条”出台以来,并购重组市场更趋活跃。据不完全统计,10月以来,已有超70家上市公司披露并购重组的最新进展。

从二级市场表现来看,并购重组概念股掀起涨停潮,其中,拟跨界转型半导体行业的双成药业录得26天23板,华立股份也因跨界并购斩获11连板,合肥国资拟溢价入主文一科技录得9天8板。

并购重组新镜像

A股市场正在进入新一轮并购重组周期。据不完全统计,9月24日至今,首次发布重大资产重组案例已近30单。据分析人士观察,并购重组市场开始出现一些此前少见的“新镜像”:

一方面,并购重组案例高频出现,“蛇吞象”式并购、跨界并购、“类借壳”等创新交易模式涌现。

10月27日,海联讯发布公告称,杭州资本作为海联讯的控股股东和B股上市公司杭州汽轮动力集团股份有限公司的间接控股股东,拟筹划海联讯和杭汽轮进行重大资产重组。海联讯拟换股吸收合并杭汽轮B,具体是由海联讯向杭汽轮B发行A股股票,杭汽轮B全体股东所持股份将按换股比例转为海联讯的A股股份。

公司A股股票自2024年10月28日开市起停牌,预计停牌时间不超过10个交易日。海联讯表示,本次交易完成后,杭汽轮将终止上市并注销法人资格。本次交易预计构成重大资产重组,相关方案细节尚待进一步商讨确定。

分析来看,上述交易呈现三大特点:一是罕见的“B转A”新案例;二是“蛇吞象”式重组再现;三是该案例是杭州国资资本的内部整合。

另一方面,以半导体、创新药等为代表,新兴产业成为并购重组的主要领域,而且相关个股涨势喜人。

以“并购重组+半导体”题材为例,人气龙头股双成药业并购奥拉半导体成妖,公司股价一度触及40元,较2024年7月25日的4元低点,股价翻了近十倍。

光智科技并购先导电科,停牌前不到23元,现在已经涨到近100元,区间涨幅近5倍。先导电科曾于今年2月28日接受上市辅导,但最终被光智科技并购。

富乐德同样收购的是半导体资产,其并购中欣晶圆半导体复牌一字板催化,中欣晶圆半导体于今年7月终止IPO。

值得关注的是,从短期来看,重组事件存在公告日效应。上市公司重大重组一般会经历首次公告日、发审委审核通过日、证监会注册日、完成公告日等时点。统计2014年至2024年6月30日实施、完成的1503次重大资产重组事件进行分析,首次公告日具有最为明显的公告日效应,在事件窗口期内股价呈上涨趋势,并最终在T+30日达到峰值,个股累计绝对、超额涨跌幅分别达到16.13%、14.97%,且上涨家数均过半。

挖掘下一个翻倍潜力股

综合看来,目前市场对并购重组预期股的挖股逻辑主要有两种。

一是从行业角度。在业内人士看来,随着政策红利的逐步释放,科技向并购重组将持续增多。尤其是随着半导体行业的快速发展,并购企业将迎来更大的市场机遇。

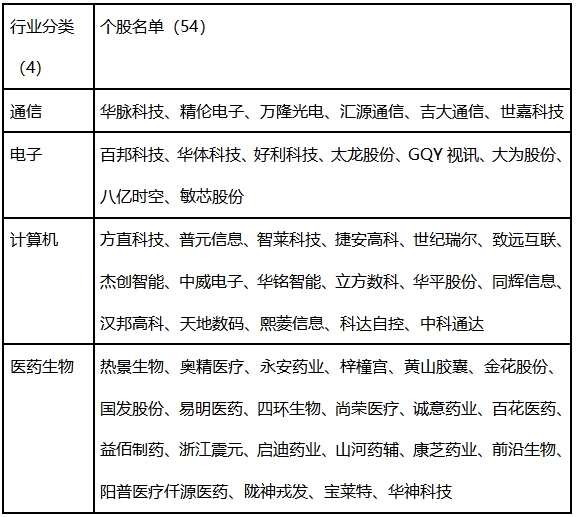

览富财经从计算机、通信、电子、医药生物等高科技密集度较高的行业中,结合以下条件:市值较低(总市值低于30亿元)、持股分散(第一大股东持股低于30%,前十大股东持股低于50%)、负债较低(资产负债率低于50%)、剔除ST股之后,经统计,合计有54只个股入选并购重组潜力股。

并购重组潜力股名单(按行业分类)

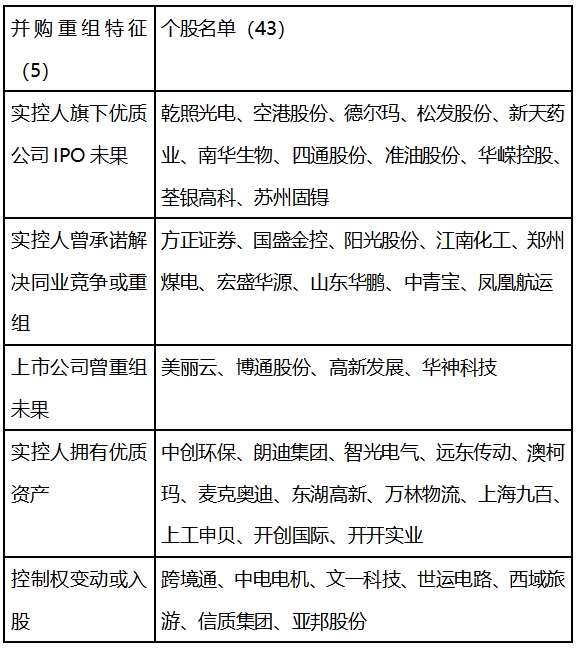

另一个是从并购特征角度。在分析人士看来,具有重组预期的上市公司有以下五类:

一是因外部市场环境变化以及中介机构被处罚等特殊原因导致终止重组;二是上市公司实控人曾承诺解决同业竞争或重组;三是上市公司同一实控人旗下公司IPO受阻后,或转而谋求“类借壳上市”;四是上市公司易主后存在新实控人注入资产的预期;五是实控人或控股股东有优质科技类资产。这些公司未来都存在并购重组的预期。

并购重组潜力股名单(按特征分类)

发布评论

评论