2024年8月26日,浙江富特科技股份有限公司(以下简称“富特科技”)即将申购。

富特科技是一家主要从事新能源汽车高压电源系统研发、生产和销售,主要产品包括车载充电机(OBC)、车载DC/DC变换器、车载电源集成产品等车载高压电源系统,以及液冷超充桩电源模块、智能直流充电桩电源模块等非车载高压电源系统。

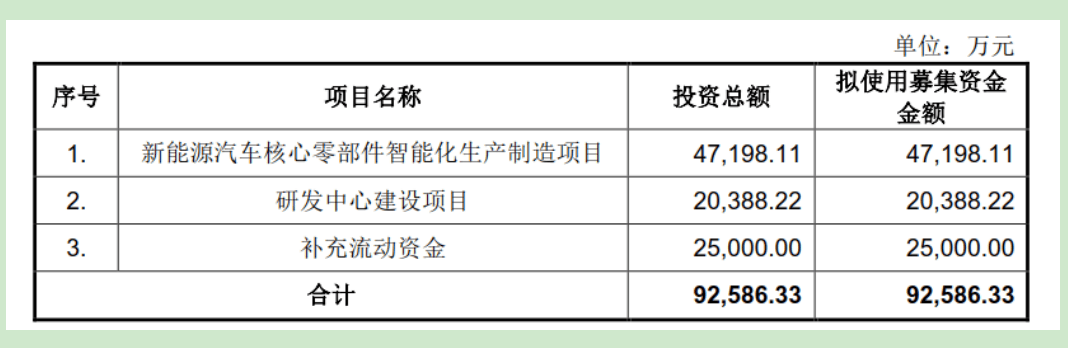

此次IPO,富特科技拟募集92,586.33万元,将47,198.11万元用于“新能源汽车核心零部件智能化生产制造项目”;20,388.22万元用于“研发中心建设项目”;25,000.00万元用于“补充流动资金”。

据招股书注册稿披露的最后一个财报期,富特科技前五大客户分别为广汽集团、蔚来汽车、易捷特、长城汽车和科大智能。据富特科技披露,2020年至2023年1-6月向前五大客户的销售金额占营业收入的比例分别为91.35%、95.58%、97.86%和96.37%。

2022年,公司大客户长城汽车因黑白猫车型停止接单,交易所对该事件影响情况进行了问询,且对富特科技是否具备持续开拓新客户以维持收入增长的能力表示关切,富特科技在一轮问询函回复中未充分说明,此外交易所还对公司关联方、关联交易和员工代收货款、利用个人账户对外收付款项等事项进行问询。

相关股东与富特科技客户、供应商是否存在关联关系

在第一轮问询函中,交易所对公司股东长江蔚来产业基金和客户蔚来汽车之间的关系略存疑问。

交易所关注到公司2017年12月之前未向蔚来汽车销售。2017年长江蔚来产业基金入股后,富特科技于2020年方与蔚来汽车形成量产销售收入。公开资料显示,长江蔚来产业基金实控人为“湖北长江蔚来新能源股权投资合伙企业(有限合伙)”,后者实际控制人是“湖北长江蔚来新能源投资管理有限公司”,而“湖北长江蔚来新能源投资管理有限公司”的实控人是李斌。

交易所要求富特科技说明李斌对长江蔚来产业基金是否构成控制,富特科技未将蔚来汽车认定为关联方的原因及合理性,富特科技关联方认定是否准确、完整。

富特科技认为,长江蔚来产业基金受其普通合伙人湖北长江蔚来新能源股权投资合伙企业(有限合伙)(以下简称“GP”)控制,而GP受湖北长江蔚来新能源投资管理有限公司(以下简称“UGP”)控制,李斌无法控制UGP,亦无法控制长江蔚来产业基金。

因此,富特科技认为长江蔚来产业基金和蔚来汽车的决策主体相互独立,长江蔚来产业基金不属于李斌个人单独控制的主体,投资决策系由其投资决策委员会根据投资对象的发展前景、投资收益等评估开展。

富特科技强调,公司与蔚来汽车的业务开展系由蔚来汽车的采购等团队,基于蔚来汽车采购需求接洽开展,富特科技作为行业领先的新能源汽车高压电源供应商,双方合作系基于自身业务需求。二者决策主体和决策机制相互独立,长江蔚来产业基金入股富特科技同蔚来汽车与富特科技的业务合作不存在互为前提或相互依赖关系。

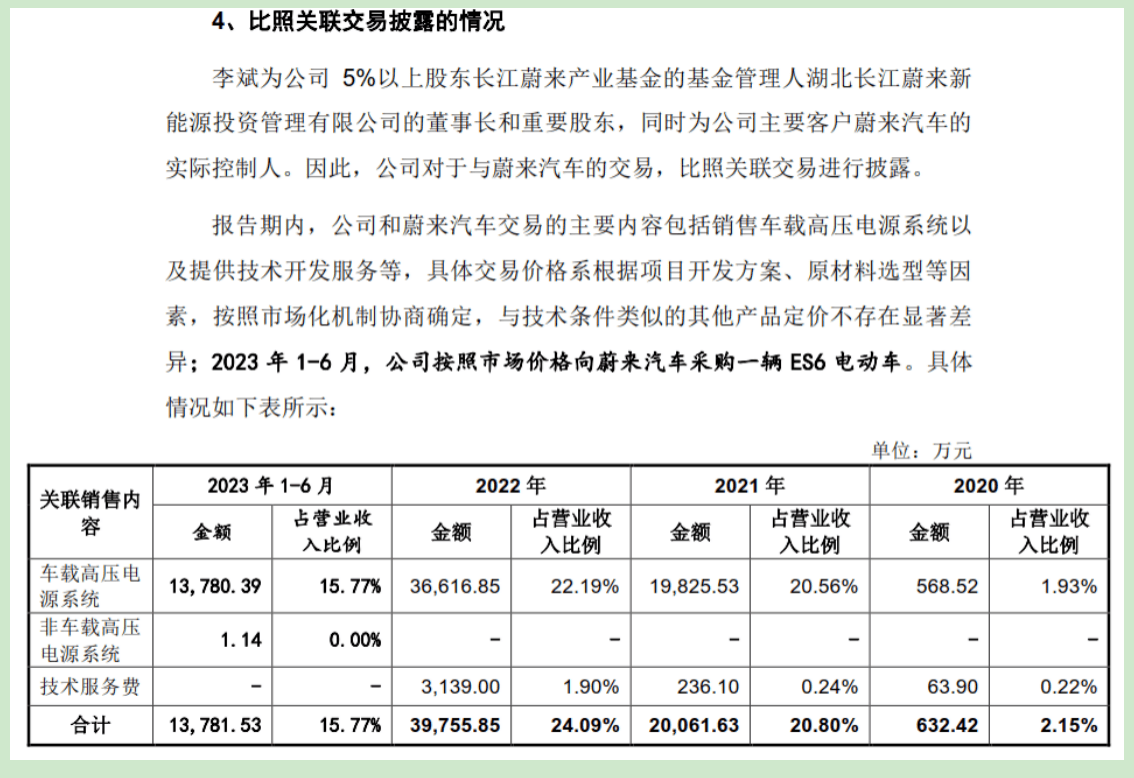

富特科技进一步解释公司与蔚来汽车的业务,和蔚来汽车之间主要是车载高压电源系统和技术服务业务,富特科技认为,该等业务的销售价格、毛利率与其他第三方不存在显著差异,定价具有公允性。

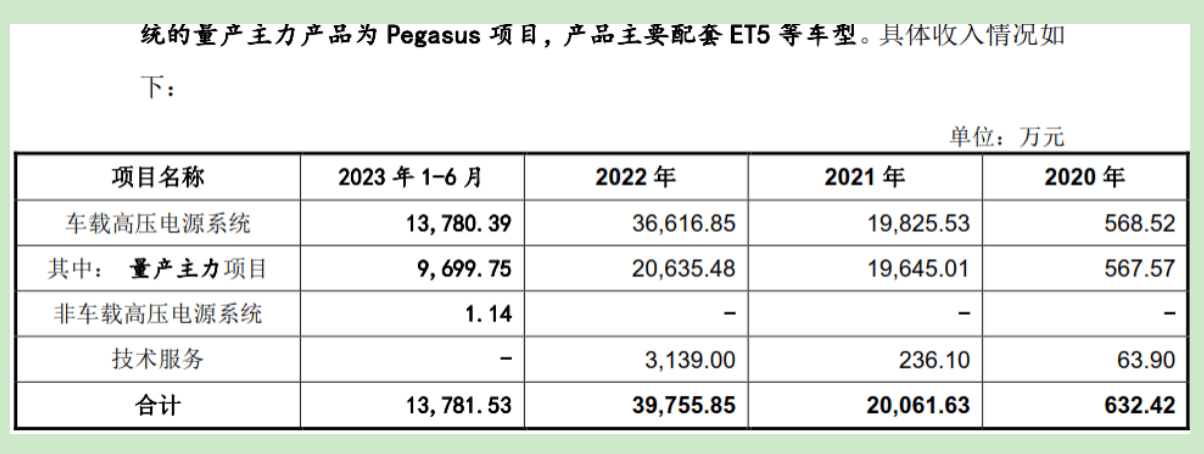

2020年至2022年车载高压电源系统的量产主力产品为Fury项目,产品配套蔚来EC6、ES6、ES8三款车型,2023年1-6月车载高压电源系统的量产主力产品为Pegasus项目,产品主要配套ET5等车型。

但财闻网在富特科技招股书注册稿发现,富特科技确实因李斌为公司5%以上股东长江蔚来产业基金的基金管理人湖北长江蔚来新能源投资管理有限公司的董事长和重要股东,同时为公司客户蔚来汽车的实际控制人,因此,公司对于与蔚来汽车的交易,比照关联交易进行披露。

持续经营能力被问询

提及富特科技交易情况,公司前五大客户中,除蔚来汽车比照关联交易披露外,富特科技与长城汽车之间的交易也是交易所重点关注内容,同时在第一轮问询函中,交易所提及较多的一个词句就是“持续经营能力”。

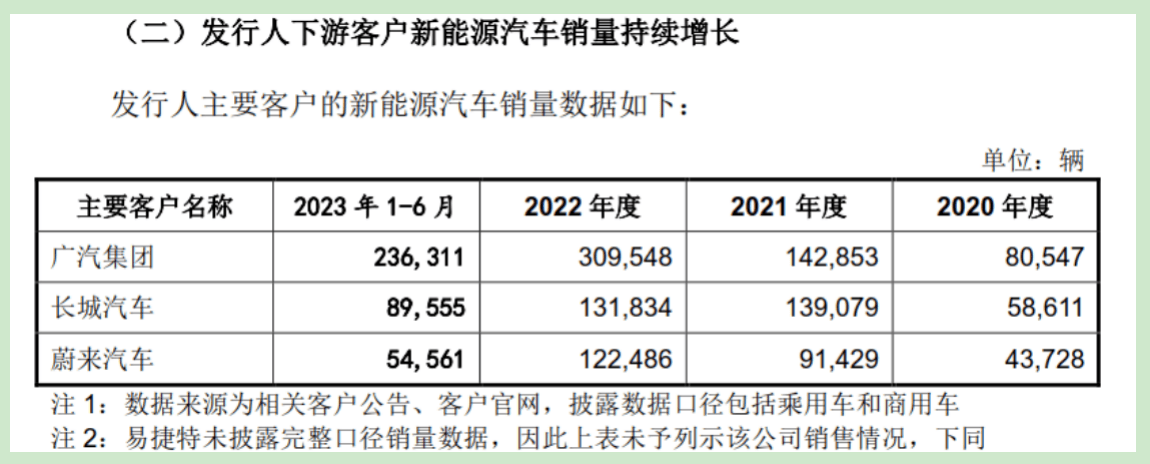

2020年至2023年1-6月,广汽集团新能源汽车销量从2020年的8.05万辆上升至2022年的30.95万辆,复合年增长率达到96.04%。

长城汽车新能源汽车销量从2020年的5.86万辆上升至2022年的13.18万辆,复合年增长率达到49.98%。2022年长城汽车因黑白猫车型停止接单等因素影响,销量有所下滑。

蔚来汽车新能源汽车销量从2020年的4.37万辆上升至2022年的12.25万辆,复合年增长率达到67.36%。

富特科技对长城汽车的销量情况,解释为2022年长城汽车因黑白猫车型停止接单等因素影响,销量有所下滑。

在问询函回复中,富特科技表示,公司对长城汽车销售的三合一产品,受下游配套车型欧拉黑猫、白猫停止接单等因素影响,销量有所下降,同时由于欧拉好猫车型配套高功率产品的销售比重进一步提升,带动三合一单价和毛利率有所提升。

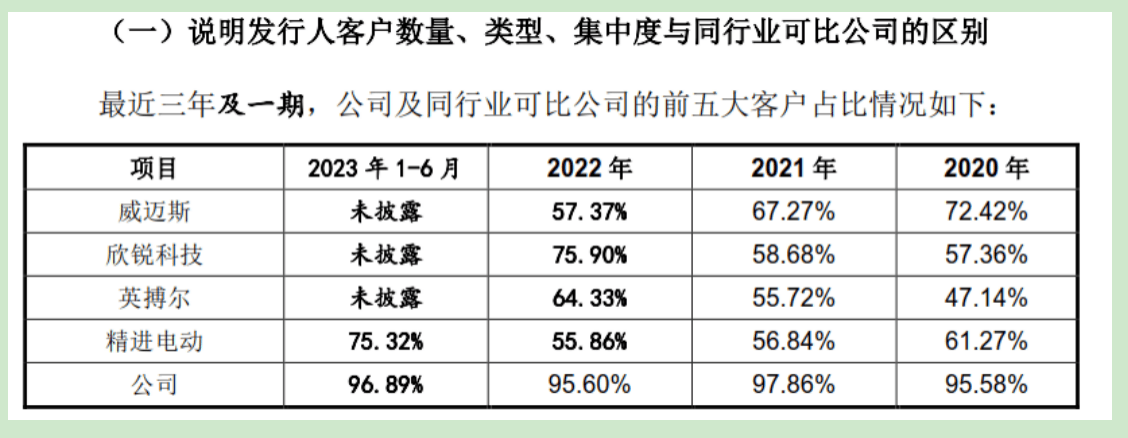

关于长城汽车停止接单后销量下降,交易所对富特科技“客户数量、类型、集中度与同行业可比公司的区别;客户集中度较高的合理性,是否符合行业特征,结合在手订单执行情况,说明对广汽集团、蔚来汽车等主要客户是否构成依赖;结合富特科技业务模式及获取客户方式,说明富特科技是否具备开拓新客户或扩大现有客户销售规模的能力,客户集中度较高对富特科技持续经营能力的影响。”展开问询。

根据富特科技一轮问询函回复,2020年至2023年1-6月,公司前五大客户占比确实普遍高于其披露的可比公司。富特科技披露的可比公司中,前五大客户占比最高的一期为精进电动2023年上半年的75.32%,而富特科技公布数据均在95%以上。

富特科技将此解释为,同行业公司客户均较集中,这与目前新能源汽车市场格局直接相关。但公司集中度高于可比公司,主要系因公司市场策略方面以重点开发服务优质客户为主,在产品策略方面亦主要集中力量于新能源乘用车高压电源系统的开发,因而客户集中度相对较高。

公司进一步说明,广汽集团、蔚来汽车、长城汽车、易捷特等公司,占据该等主要客户的主要市场份额。相比于同行业可比公司,富特科技结合经营规模、开发能力、生产产能、财务状况等多方面因素,在客户数量开拓方面更加稳健。

富特科技进一步解释,公司客户类型集中于新能源电动乘用车客户,产品类型集中于新能源汽车高压电源系统。且自2021年开始,富特科技在新能源汽车的爆发式增长和自身生产经营实力增强的背景下,大力推动新客户、新项目的拓展,陆续取得雷诺汽车、日产汽车、小鹏汽车、小米汽车、长安汽车、比亚迪等整车客户的项目定点,只是由于汽车零部件的开发周期较长,因此部分客户相关产品尚未实现量产。

员工代收货款、利用个人账户对外收付款项等内控不规范

除大客户外,公司经营情况中,通过员工代收货款、利用个人账户对外收付款项等内部控制不规范的情形也被交易所关注到。

首先是供应商向关联自然人方莹支付款项,2019年及2020年,发行人通过供应商分别向关联自然人方莹的个人卡支付100.38万元及14.76万元,上述供应商向关联方自然人方莹支付的款项均系向发行人支付的返点款项。发行人通过供应商的价格比选和谈判,致力于降低原材料采购价格。

报告期内,公司除通过关联方自然人方莹个人账户收取供应商返点款项以及支付公司员工奖金和无票费用外,还存在通过员工代收货款的情况。2020年至2023年1-6月,公司通过员工代收货款的金额分别为6.46万元、8.43万元、0.00万元和0.00万元,占营业收入的比例分别为0.02%、0.01%、0.00%和0.00%。

富特科技认为,该等情形主要系由于新能源汽车售后市场对于公司部分车载高压电源产品存在零星需求,基于操作简便的考虑,部分零星客户直接向公司员工付款,再由员工转至公司账户。该等交易金额和占营业收入的比例很小,发生具有合理的商业背景。

富特科技表示,由于2020年以前,发行人的业务规模较小,关于年度采购规模与部分供应商难以达成一致预期,因此发行人在次年根据上一年度采购的实际金额,与相应供应商协商谈判,争取降低采购执行价格,最终通过供应商支付返点的形式实现。由于公司在报告期前期尚未建立严格的规范意识,且出于薪酬保密、报销无票费用等因素的需要,因此由供应商的相关人员支付至个人卡。

同时富特科技强调,在报告期内,富特科技与相关供应商交易内容主要为半导体器件,公司与该等供应商约定返点安排,是基于发行人对于供应商的降本需求,具有真实性和商业合理性。根据《公司法》《上市规则》《企业会计准则第36号——关联方披露》等相关规定,该等供应商不属于发行人的关联方。报告期内,发行人与该等供应商系根据市场情况协商确定交易价格,具有公允性,不存在其他利益安排。

最后,富特科技强调,公司已经加强财务资金管理内部控制制度建设,完善并严格执行《应收账款管理制度》、《现金、备用金借款及费用报销制度》等相关制度性文件,加强禁止员工个人收取货款和账外收支,明确公司经营相关资金的收支不允许使用公司以外的其他任何主体或个人账户,并在报告期内停止上述财务不规范情形,其中于2020年9月注销关联自然人方莹的个人卡,自注销后公司未再发生采用个人卡进行代收代付的情形。

发布评论

评论