日前,一直比较低调的稠州银行接连出现了两件“大事”,先是该行通过官网对外发布公告称,以收购并新设分支机构的方式吸收合并两家村镇银行,并在随后的几天里,对两家村镇银行进行了系统变更切换,顺利完成金融数据等方面的合并。

对稠州银行来说,在中小银行改革化险的大背景下,村镇银行吸收合并算一件好事,也是一件大事,既有利于整合经营资源,优化机构网点布局,也能为客户提供更好的金融服务。

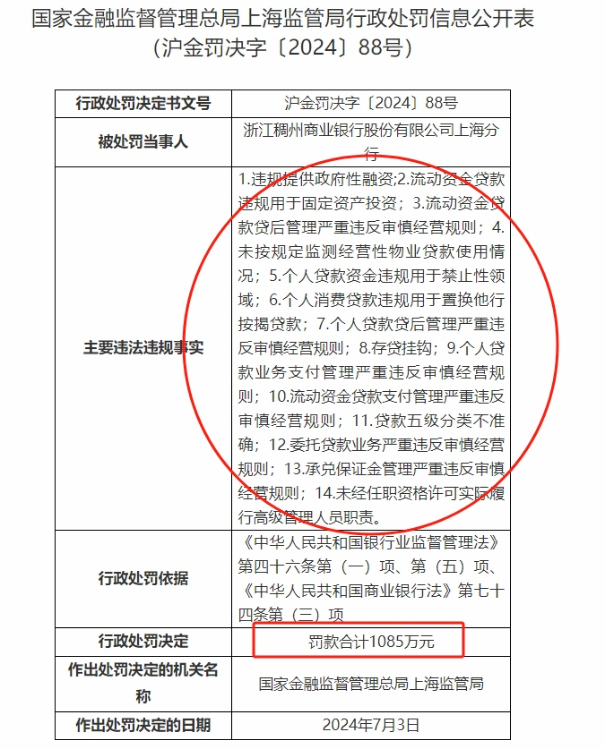

但与此同时,稠州银行一分行却紧接着遭到了监管重罚。证券之星注意到,7月10日,金融监管部门一则罚单显示,稠州银行上海分行因14项违法违规行为,受到了“千万级”处罚。同时3名相关责任人也被追责,不仅成为七月份银行业最大一笔罚单,也是该行成立至今罕见的重罚。

吸收村镇银行做大做强

证券之星注意到,6月18日上午,稠州银行通过官网发布公告显示,经有关监管部门审批,同意稠州银行吸收合并舟山地区两家村镇银行。

公告称,经稠州银行及其位于浙江舟山地区的两家村镇银行暨浙江岱山稠州村镇银行和浙江舟山普陀稠州村镇银行的股东大会审议通过,稠州银行以收购并新设分支机构的方式吸收合并两家村镇银行。

本次吸收合并完成后,上述两家村镇银行将注销法人资格,新设为稠州银行分支机构暨稠州银行舟山分行下属支行。

实际上,此次吸收合并相关事宜已取得属地监管国家金融监督管理总局舟山监管分局于2024年4月9日下发的同意批复,而稠州银行在吸收合并后,于机构原址改建为支行。

同时,两家村镇银行的全部资产、权利等归属于稠州银行,两家村镇银行的全部负债、责任、义务等由稠州银行全部承继。两家村镇银行的存贷款客户届时可至稠州银行分支机构续办理相关业务。

6月28日,稠州银行官网再次发布了关于舟山地区两家村镇银行系统切换及业务变更的公告。

所谓系统切换,就是在合并完成后,需要进行系统测试,包括功能测试、性能测试、稳定性测试等,以确保合并后系统能够正常运行。

同时在系统切换期间,可能需要暂停某些业务,如柜面非柜面业务(包括ATM、手机银行与网上银行等),以确保合并过程的顺利进行。

另据公告称,稠州银行于7月1日0:00至7月19日24:00进行征信数据回迁,在此期间客户发生的借款、还款、担保等信息变更将暂不能上报至中国人民银行金融信用信息基础数据库,待征信数据迁移完成后由稠州银行进行补报及续报,而目前来看,吸收合并工作应该是已经顺利完成。

七月份领千万罚单

资料显示,浙江稠州商业银行前身为义乌市稠州城市信用合作社,成立于1987年6月25日。2002年为浙江省获准保留的四家城市信用社之一。2005年12月份完成股份制规范化改造,依法设立浙江稠州城市信用社股份有限公司。2006年成功由城市信用社改建为股份制商业银行。

而就在稠州银行着手进行村镇银行兼并的过程中,7月10日,一则来自国家金融监督管理总局上海监管局公布的行政处罚信息公开表,将稠州银行的“家丑”公开。

根据罚单,稠州银行上海银行为被处罚当事人,该行存在包括违规提供政府性融资、流动资金贷款违规用于固定资产投资、流动资金贷款贷后管理严重违反审慎经营规则、未按规定监测经营性物业贷款使用情况、个人贷款资金违规用于禁止性领域、未经任职资格许可实际履行高级管理人员职责等多达14项违法违规事实。

证券之星注意到,稠州银行上海银行的违法违规事实中有多项与贷款业务有关,涉及个人的就有贷款资金流向和违规置换等监管重点领域,此外该行还存在高管违规履职的情况,也是非常明显的违规行为。该行最终被罚款合计达1085万元,作出处罚决定的日期是7月3日。

同时,时任稠州银行上海分行风险总监冯健荣,被警告并罚款5万元;时任稠州银行上海分行风险管理部总经理陈锦锋,被警告并罚款15万元;时任稠州银行上海分行行长王宏,被给予警告。

值得一提的是,今年7月,金融管理部门对银行业金融机构开出的“大额罚单”数量较上月明显增多,其中单张金额最大的罚单就是这笔来自于稠州银行上海分行的处罚。作为对比,当月工商银行上海分行因理财业务违规被处罚金1050万元。

事实上,同样在7月3日,国家金融监督管理总局官网另一批罚单中,稠州银行温州分行因涉及多项信贷业务违规,同样被给予165万元处罚。

罚单显示,浙江稠州商业银行温州分行存在的违法违规事实分别为:贷款五级分类不审慎;为无实际生产经营异地借款人发放个人经营性贷款;违规变相与无资质的第三方机构合作开展融资担保业务;违规向公职人员发放个人经营性贷款;以月末发放月初收回方式虚增存贷款。

最终监管部门对其给予165万元金额处罚,同时对涉事责任人郑巧弟给予警告处罚。(本文首发证券之星,作者|赵子祥)

发布评论

评论