万里石是一家集矿山开发、产品加工和进出口贸易为一体的石材领域龙头企业,是行业内第一家也是目前唯一一家A股主板上市企业。然而,这家企业近几年的动向却十分激进。

在传统商业模式中,并购往往被视为企业迅速扩张、整合资源的有效手段。但万里石的并购之路,却似乎偏离了这一正轨。它没有选择合并同类项,通过整合行业内的相似企业来实现规模效益,也没有并购供应链的上下游企业,以掌控产业链的关键资源。

万里石的发展战略为“石为基、锂赋能、铀增值”,通过布局锂矿以及铀矿资源来摆脱地产下行周期的影响。但是万里石能否真的迎来所谓的“拐点”,实现业绩的逆转?还是会在盲目的并购中越陷越深?

主业风光不再

万里石,一家主营业务深度扎根于石材供应的企业,其命运似乎与房地产行业的起伏紧密相连。石材作为公共建筑、商业地产、高档住宅、公园陵园园林及城市广场等建设项目的关键材料,无疑使万里石的业务深受房地产市场波动的影响。当房地产行业遭遇寒流,特别是地产企业信用风险频发之际,万里石也难以置身事外。

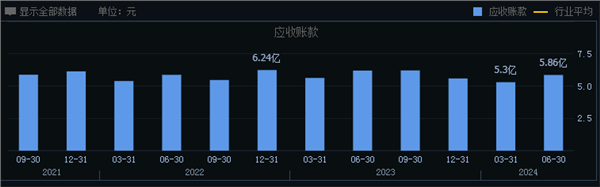

面对地产行业的困境,消费建材企业纷纷选择主动战略性撤退,从大B地产业务中抽身。然而,万里石却未能完全摆脱过去为争夺市场而采取的垫资策略的阴影。大量的应收账款及票据如同沉重的枷锁,至今仍未完全解脱,给公司的财务状况带来了巨大压力。近三年来,万里石的现金流状况持续恶化,应收账款数额高企,截至今年中报数据,应收账款为5.86亿元,而经营性现金流净额更是出现了-3497.72万元的赤字。

更为严峻的是,万里石在战略转型采矿业的过程中,货币资金状况也每况愈下。尽管公司去年曾发布定增计划,拟通过向哈富矿业发行股份的方式募资不超过4.7亿元,以补充运营资金和偿还银行贷款,但这一举措似乎并未能从根本上改变公司的资金困境。然而,这一再融资行为并未能立即为公司带来资金上的缓解,截至半年报,万里石的货币资金仅剩2.42亿元,资金压力可见一斑。

若万里石的主业一旦发生危机,其后果或不太乐观。财务危机或恶化公司的资金链;业务萎缩将如影随形,导致市场份额和盈利能力双双下滑。因此,万里石在追求第二增长曲线的同时,必须时刻警醒,高度重视主业的稳定和发展,确保两者之间的平衡与协调。

锂矿还未投产,价格却已经过了高峰

碳酸锂,昔日高价辉煌不再,如今跌落尘埃变身“廉价货”。据公开信息,2022年11月,碳酸锂价格一度飙升至60万元/吨的历史高峰,但随后便一路狂泻,失去了其市场“王者”地位。孚能科技董事长王瑀在2023年百人会论坛上的预言——价格可能进一步下探至10万元/吨以下,竟不幸言中。至2024年9月,碳酸锂价格竟跌破7万元/吨大关,让整个行业措手不及,锂矿企业纷纷被迫停产。

数据显示,2023年宜春碳酸锂产量占据国内总产量的34.9%,但7万元/吨的价格已让大多数锂云母提锂企业无利可图,连行业巨头也难以幸免。宁德时代,作为锂矿领域的重量级玩家,也不得不根据其获得的宜春锂矿探矿权及生产情况,调整生产安排。由于锂云母品位低,生产成本高昂,加之碳酸锂价格持续走低,宁德时代在宜春的碳酸锂生产已难以维持,综合成本高达12.5万元/吨,而市场价格却长期低于这一水平,导致企业严重亏损。

市场供需失衡也是导致这一局面的重要原因。尽管国内新能源车销售情况良好,但海外新能源汽车需求不及预期,使得碳酸锂供应持续过剩。此外,宁德时代还基于企业战略调整的需要,对生产进行了相应调整。

业内人士指出,在碳酸锂产量供过于求、价格持续低于生产成本的情况下,行业内出现减产甚至停产现象并不奇怪。随着锂价持续低迷,未来或将有更多企业停产,甚至淘汰一批落后产能,这场市场博弈预计将持续到2025年,而储能市场的发展速度也将影响行业回暖的时间。

然而就在八月祸不单行,万里石的三级控股子公司青海海西万锂新资源有限责任公司因未依法报批环境影响评价报告书便擅自开工建设,遭到了海西州生态环境局的行政处罚。公司被责令恢复原状,万里石虽已成立专项整改工作领导小组并制定整改方案,计划搬迁生产线以降低影响,但搬迁过程复杂且费用高昂,预计不超过800万元的搬迁费用及相关损失将对公司2024年度经营业绩造成一定影响。青海海西万锂新资源有限责任公司成立仅一年多时间,便遭遇了如此重大的挫折。

铀矿依旧是未知数

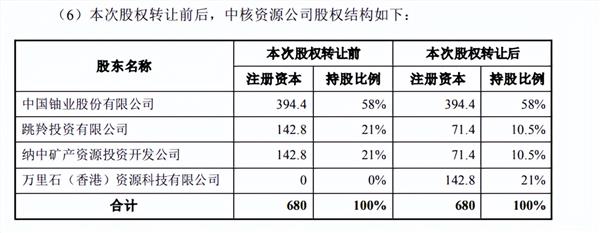

近期有关万里石铀矿并购公告虽有两则,但其中透露的信息却值得思考。8月1日,万里石宣布其控股子公司万里石(香港)拟收购哈富矿业公司所持有的赛富矿业有限公司和唐资源有限公司的全部股权;而8月9日,又公告称该控股子公司拟分别收购跳羚公司、纳中矿产公司持有的中核资源公司各10.5%的股权,并计划后续继续收购。

然而,在全球天然铀矿价格持续上行的背景下,这一并购行为却显得颇为冒险。铀资源地域分布不均,主要集中在澳大利亚、哈萨克斯坦和加拿大,而全球主要核电装机则集中于欧美及亚洲。尽管在地缘冲突和碳中和的背景下,核电作为高效、清洁能源的地位有所提升,但福岛核事件后核电装机放缓的阴影仍未消散。此时进行并购,无疑增加了未来的不确定性。

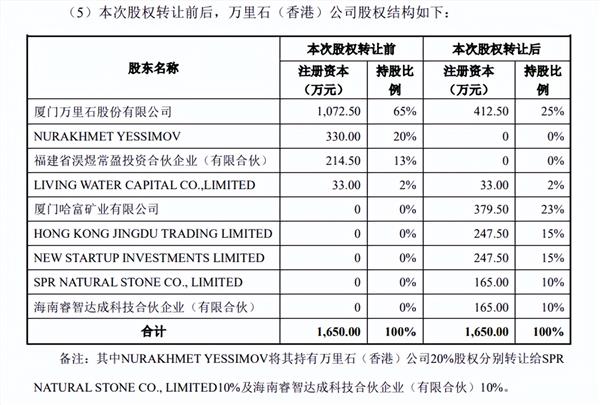

更为引人注目的是,万里石一直强调的控股子公司万里石(香港)公司的真实情况。6月21日,万里石公告称为了业务发展,竟将万里石(香港)公司40%的股权以0元的价格转让给了控股股东哈富矿业及其相关公司。这一举动不禁让人质疑,上市公司的控股子公司为何要引入自己的控股股东?而上市公司又为何要掏钱将控股股东的铀矿注入到这个控股子公司,最终只获得25%的股权及其对应的铀矿?

更令人担忧的是,这些被并购的铀矿目前都处于勘探状态,并未投入生产。这意味着,后续需要上市公司投入大量资金来推动生产。对于上市公司而言,这无疑是一笔沉重的负担。

发布评论

评论