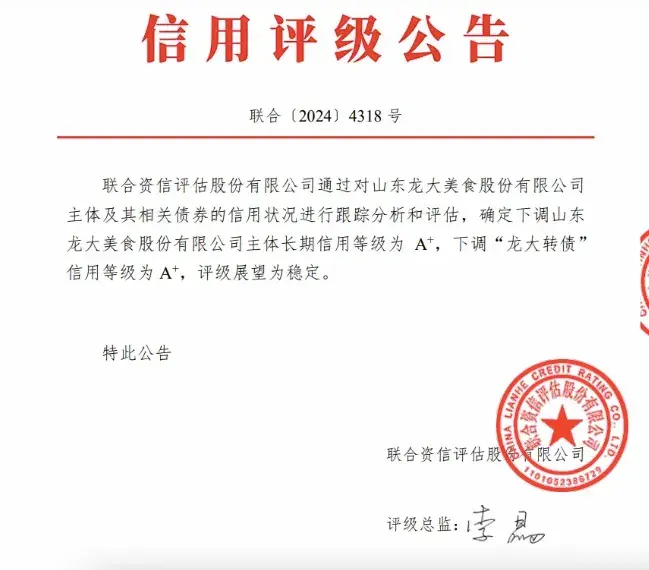

曾经风光无限的龙大美食,如今却陷入了亏损和降级的泥沼。6月14日,联合资信公告称,将龙大美食主体及“龙大转债”信用等级由“AA-”下调至“A+”,评级展望稳定。

公告显示,龙大美食2023年持续巨额亏损,各项财务指标有所恶化,债务负担重、间接融资渠道有待拓宽,以及控股股东所持公司股份质押比例较高等因素,对公司信用水平可能带来的不利影响。

文轩财经查询发现,叠加二级市场颓势、高管频繁变动等不利因素,龙大美食的处境不利,前景并不明朗。

1

风波不断的龙大美食

龙大美食是一家业务涵盖生猪养殖、屠宰、肉制品及预制菜的生猪屠宰企业,从股权结构看,龙大美食的控股股东为蓝润发展控股集团有限公司,持股比例为27.23%,戴学斌间接全资持有蓝润发展,为公司实际控制人。

|图源龙大美食官网

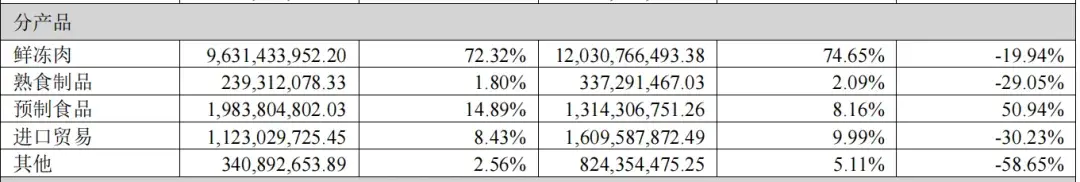

其核心收入来源为生猪屠宰业务对应的冷鲜肉和冷冻肉,2022年收入达到120.31亿元,贡献了74.65%的收入(此前贡献比例在80%以上)。其次为进口贸易和预制菜,分别贡献9.99%和8.16%的收入。

|图源龙大美食官网

· 一年巨亏14亿元

作为食品行业龙头企业,2014年上市至2020年,龙大美食营收净利润大涨,归母净利润全部实现盈利。

2021年,龙大美食营收下滑,归母净利润首次亏损,2023年又陷入巨亏。根据公司此前业绩公告,2023年公司利润总额为-14.26亿元,经营活动现金净额为-5.89亿元,创上市以来的最大亏损纪录。

在业绩巨亏的同时,龙大美食的负债压力也在不断攀升。财报数据显示,截至2023年末,龙大美食的短期借款占公司总资产比重高达29.36%,较上年末上升了10.37个百分点;长期借款占公司总资产比重也上升了3.19个百分点。高升的负债压力让龙大美食的经营更加举步维艰。

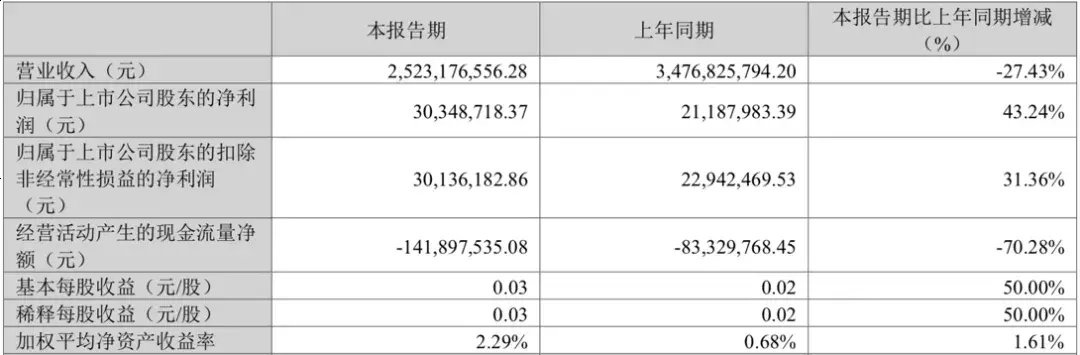

在年报发布同日,龙大食品也披露了2024年一季报,经营活动产生的现金流量净额为-1.42亿元,资产负债率为71.85%,同比上升16.31个百分点,情况并未好转。

为了缓解负债压力,龙大美食不得不寻求外部融资。然而,在当前的市场环境下,融资难度日益加大,公司的财务风险正在不断加剧。

· 二级市场上表现低迷

传导到二级市场,2014年上市后,龙大美食股价震荡上涨,2020年9月创下历史高点15.22元,合计涨幅超500%。其中2020年,龙大美食在业绩大涨的背景下,股价全年涨幅86%。

2021年,龙大美食营收下滑,归母净利润亏损,2022年盈利7000多万元,但数值为上市以来盈利数值的最低值,2023年,公司又陷入巨亏。这三年,龙大美食股价表现较弱,年线三连跌,股价跌幅35%。

2024年初至今,截至6月27日收盘,龙大美食股价报6.57元,总市值70.9亿元。对比三年前,股价跌幅合计超40%。

· 龙大美食高管也出现了变动

在业绩和股价低迷期,龙大美食董事长和总经理相继发生变更。

上任不满2年,龙大美食总经理王豪杰辞任,而就在去年5月份,公司原董事长余宇离任,由杨晓初接任。

王豪杰出生于1977年,先后在双汇、雨润等公司工作,并先后担任双汇肉制品事业部总经理、雨润深加工事业部总裁等职务。

王豪杰“加盟”龙大美食后,龙大美食的预制菜业务取得了快速发展,但是公司整体营收却在下滑。

到4月份,还更换了财务总监,足见龙大美食频繁更换高管,内部管理动荡,对经营存在一定的影响。

· 消费者信任危机爆发

近年来龙大美食多次因食品安全问题陷入舆论风波。

例如2022年8月,上海市浦东新区市场监管局披露食品监督抽检信息,在“食用农产品监督抽检不合格产品信息”中,标识生产企业为“山东龙大美食股份有限公司”的四种生猪产品存在恩诺沙星超标问题。同月,青岛市市监局发布青岛市食品安全监督抽检信息通告2022年第5期显示,龙大美食生产的生猪肉,五氯酚酸钠不符合食品安全国家标准规定。

各大网络平台也是投诉不断,根据搜索结果,龙大美食近期面临多起食品安全投诉,在黑猫投诉平台上,有多条关于龙大美食的食品安全投诉,包括在拼多多、京东龙大美食专卖店等购买的产品出现的问题,如香肠发黑发霉、造成食物中毒等,可能存在食品安全问题。

龙大美食还曾被曝光其生产的生猪肉产品中存在违禁兽药残留,如恩诺沙星超标,恩诺沙星是一种化学合成广谱抑菌剂,如果长期摄入超标,可能会引起轻度胃肠道刺激或不适,甚至肝损害。

频繁的食品安全投诉无疑让人对其产品的安全性产生了疑虑。“可以说,龙大美食目前的应对只做到了及时,却并不充分。在舆情公关方面是失败的,龙大美食已经不能取信于人。”文轩智库舆情与产经专家、四川电影电视学院杨震分析认为。

2

各业务版权全面崩溃

从行业角度来看,龙大食品去年屠宰行业为公司贡献收入96.31亿元,占总营收比重为72.32%,收入同比下滑19.94%;食品行业实现收入23.23亿元,占总收入的16.69%,是公司去年唯一实现营收增长的行业,收入同比增加34.60%,毛利率为10.12%,同比下滑2.84%。

其中,除预制食品业务实现收入19.84 亿元,同比增长 50.94%,其他大部分均亏损。

另,一季度食品板块实现收入6.79亿元,较上年同期增长30.63%,其中,预制食品收入为5.75亿元,较上年同期增长25.52%,占主营业务的收入占比进一步提升至22.79%。

预制菜在三年中实现的8亿元的营收增长,仍不及期间该公司鲜冻肉41.3亿元的下滑量,对业绩的提升效果尚不明显。

龙大美食的业绩巨亏,并非突如其来。从财报中可以看出,其传统业务板块受到了毛猪销售价格及猪肉市场价格持续下跌的严重冲击。在猪价低迷的背景下,龙大美食的屠宰业务和养殖业务均遭受了重大损失。此外,疫病的影响也加剧了公司的经营压力。为了缩减亏损,龙大美食不得不缩减贸易板块业务,但这一举措并未能有效扭转局势。

更为严重的是,受猪价影响,龙大美食还计提了大量的存货及生物资产减值准备。这进一步加剧了公司的整体亏损。在多重因素的叠加作用下,龙大美食的业绩陷入了前所未有的困境。

在文轩智库专家、中国食品产业分析师朱丹蓬看来,龙大美食目前所面对的问题不止该公司单一一家存在,包括温氏股份等相关企业也在遭遇较大的财务困境和危机。这与当下猪周期的原因很大,现在行业供过于求,猪肉价格暴跌,因此影响了龙大美食的收入。“预计在今年三季度以后,猪肉的价格应该会有所回升。目前生猪行业都在努力调整存栏量,在整体供需关系改变之后,猪肉价格才会进一步稳定下来”。

在此背景下,龙大美食将重心向食品业务方向转移,积极布局预制菜领域。

3

预制菜业务独挑增长大梁

持续扩张下财务压力大

目前龙大美食的预制菜以肉制品为主,包含肥肠系列、酥肉系列、培根系列、烤肠系列、丸子系列等。

今年一季度,由于抓住了春节旺季行情,春节礼盒销售超预期,加之公司对部分传统老品进行了产品升级,带动线上新零售及线下商超渠道的销售,龙大美食的预制食品业务保持了较快增速。该公司透露,一季度食品板块实现收入6.79亿元,较上年同期增长30.63%,其中,预制食品收入为5.75亿元,较上年同期增长25.52%,占主营业务的收入占比进一步提升至22.79%。

对于预制菜的经营发展,龙大美食抱有信心。公司表示,从竞争优势来看,其具备全产业链布局优势,供应链上已完成全国化的屠宰场布局。

具体来看,热度高涨背后是行业发展仍处于混沌状态,消费信任有待构建,朱丹蓬曾表示,目前预制菜行业存在两个痛点:一是缺乏标准;二是消费质疑。

有数据显示,2022年中国预制菜市场规模达4196亿元,未来预计将形成万亿级市场,另,艾媒咨询预计,2023年我国预制菜市场规模将达5100亿元,2026年将达10720亿元。面对巨大的市场空间,各方积极挖掘预制菜产业发展新机遇。

企查查数据显示,我国预制菜相关企业注册量从10年前的2000多家发展到目前的7万多家。

展望未来,龙大美食表示,公司预计2024年预制食品业务的增速会保持在20%至30%,未来5年内期望能达到50亿元的体量。朱丹蓬则表示,预制菜的产业规模效应会影响其利润空间,布局期利润偏低。

发布评论

评论