6月18日,五洲特纸密集发布14份公告,涉及公司章程、收购出售资产、增发事项等,似乎有什么大事要发生。

此前连续5个交易日,五洲特纸遭北上资金净卖出,累计卖出560.12万元。

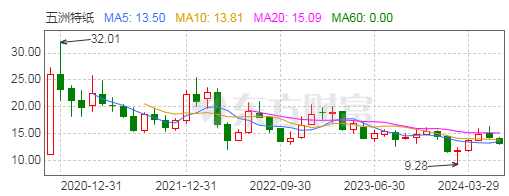

自2020年11月上市以来,五洲特纸股价上演“出道即巅峰”,距离最高点至今已跌去近6成。

截止6月18日收盘,公司股票最新价格为13.10元/股,涨幅0.69%。

特种纸龙头

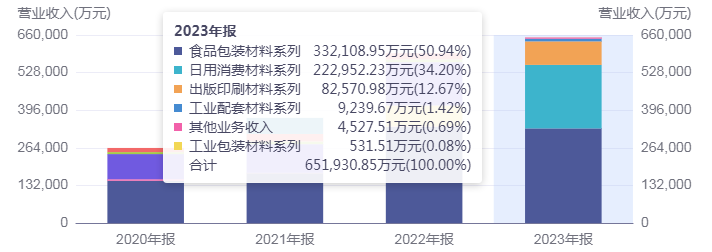

五洲特纸主营业务为特种纸的研发、生产和销售。根据下游应用领域不同,公司产品可划分为食品包装材料系列、日用消费材料系列、出版印刷材料系列、工业配套材料系列和工业包装材料系列五大系列。

截至2023年12月末,五洲特纸已拥有12条原纸和工业配套用纸的生产线并形成了年产141.6万吨的生产能力,是国内大型特种纸研发和生产企业之一。

其中,食品包装纸是五洲特纸拳头产品。公司生产的食品包装纸可分为纸杯纸、面碗纸、餐盒纸等不同种类,主要应用于休闲食品、快消品、餐饮等的包装,主要客户为顶正集团、统奕包装等,最终用户为康师傅、统一等大型的食品饮料公司。

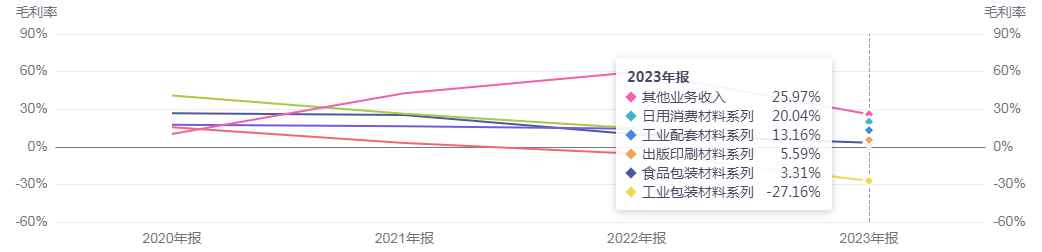

2023年,五洲特纸实现营业收入65.19亿元,同比增加9.35%;归属于上市公司股东的净利润2.73亿元,同比增加32.97%。食品包装材料系列营收占比超过50%,但毛利率较低,仅为3.31%。

实控人包揽定增

2024年6月17日,五洲特纸召开第三届董事会第二次会议,审议通过了《关于延长公司向特定对象发行股票的股东大会决议有效期及股东大会授权有效期的议案》,自原有效期届满之日起再延长12个月,即延长至2025年7月7日止。

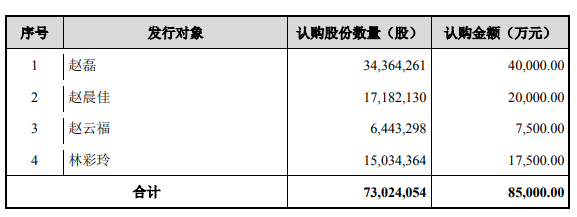

2023年6月21日晚间,五洲特纸发布2023年向特定对象发行股票预案显示,计划募资不超过人民币8.5亿元(含本数),扣除相关发行费用后,全部用于补充流动资金。

值得关注的是,五洲特纸本次发行的特定对象为赵磊、赵晨佳、赵云福、林彩玲,为公司的控股股东、实际控制人。发行对象拟认购金额和认购股数如下:

五洲特纸是典型的家族控制企业。截止2024年一季度末,创始人赵磊直接持有公司29.61%的股权,目前担任公司法人、董事长及总经理;赵云福、林彩玲、赵晨佳现任公司董事,直接持股比例分别为1.98%、10.69%、19.77%的股份。

公开资料显示,赵磊与赵晨佳系夫妻关系,赵晨佳系赵云福与林彩玲之女,赵云福与林彩玲原系夫妻关系,现已离异。

2021年3月30日,五洲特纸发布公告,实际控制人赵云福、林彩玲就离婚及财产分割达成一致。在上市公司股权分割方面,赵云福将持有的五洲特纸13.29%股份过户给其女赵晨宇;林彩玲将持有的五洲特纸1.71%股份过户给其女赵晨宇。

虽然有观点认为此举彰显五洲特纸对公司未来发展前景的看好,但也有观点质疑五洲特纸实控人试图通过包揽定增充实自身腰包的嫌疑。

面临多重财务风险

值得注意的是,造纸行业作为重资产经营,行业企业负债率普遍偏高。

近年来,特种纸行业处于快速发展时期,为抓住市场机遇,五洲特纸积极布局五洲特纸(江西)110万吨特种纸项目和湖北祉星纸业有限公司449万吨浆纸一体化项目。目前,公司主要在建工程主要包括江西基地、湖北基地的基建、配套投入以及衢州基地新增产线投入。

为满足业务发展的资金需求,五洲特纸主要通过发行可转换公司债券、银行借款等债务融资方式筹措资金,导致资产负债率处于高位。2021年末、2022年末及2023年末,公司合并口径资产负债率分别为53.46%、66.45%和68.29%,对比同行业上市公司同期资产负债率数据,公司合并资产负债率明显高于同行业平均水平。

根据最新披露的数据,从借款情况看,截至2023年12月31日,公司经审计的净资产为24.22亿元,借款余额为27.31亿元。截至2024年6月16日,公司借款余额为37.18亿元,累计新增借款为9.87亿元,占公司最近一期经审计净资产的比例为40.73%。

从担保情况看,截至2023年12月31日,公司对外担保余额为20.88亿元。截至2024年6月16日,公司对外担保余额为30.58亿元,累计新增对外担保额为9.70亿元,占公司最近一期经审计净资产的比例为40.07%。

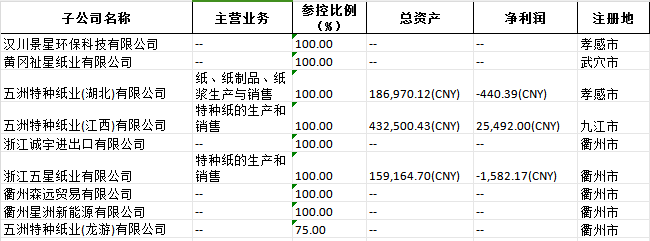

据披露,被担保人均为公司合并报表范围内的控股子公司。目前,五洲特纸有9家子公司,整体业绩表现并不理想。

而五洲特纸即将拥有的第10家子公司,业绩前景似乎也并不明朗。

6月18日,五洲特纸公告,公司与九江诚宇物流有限公司(简称“九江诚宇”)股东赵磊、赵晨佳签订《股权收购协议》,以自有资金或自筹资金2650万元收购九江诚宇100%股权。目前,九江诚宇目前尚未正常经营,处于项目建设初期。公告称,本次关联交易有助于加快码头建设。

五洲特纸表示,随着公司湖北基地项目的建设推进和产能的持续释放,公司的资金需求不断扩大。通过本次向特定对象发行股票募集资金,一是解决公司营运资金需求,提升流动性水平,提高抗风险能力;二是为公司未来业务的快速发展以及提高市场占有率提供坚实的资金保障,增强竞争能力,保持持续盈利能力,最终实现股东利益的最大化。

据悉,五洲特种纸业(湖北)有限公司园区占地面积4011亩,项目总投资173亿元,是汉川市目前引进的最大单体工业项目,全部建成达产后,预计实现年产值超200亿元,年税收超10亿元。6月底,该项目即将投产。

发布评论

评论