“鱼的记忆只有7秒,7秒之后,所有的一切又都会变成崭新的开始”。用这句话来形容资本市场对于安奈儿的态度,再合适不过了。

在去年与抗病毒面料“结缘”刚满一年之际,2023年底安奈儿高调宣布,收购深圳创新科技术有限公司22%股权,进军算力领域。

一家主营童装的公司跨界算力,这听上去有些荒诞,但资本市场似乎忘却了去年宣布生产“抗病毒面料”的这家公司,今年业绩仍是亏损。近7个交易日,该股连收7个涨停板,股价也突破20元大关,逼近了去年因抗病毒面料炒作的高点。

然而,再度贴上市场热点的安奈儿,真的能在算力行业收获颇丰吗?

蹭概念为减持?

让我们把目光移回到2022年的11月,彼时新冠肺炎病毒正处在流行状态,相关个股也自然成为市场焦点。尽管当时抗病毒面料仍处于研发测试阶段,但安奈儿对于这款产品的宣传可谓不遗余力,不仅在10月份用公告形式公布相关产品进展,更是在投资者互动平台上回答了多个与抗病毒面料相关的问题,董秘表示,目前已经与多家企业进行抗菌面料谈判,预计相关产品价格不会大幅提升,且生产设备很快能够到位。

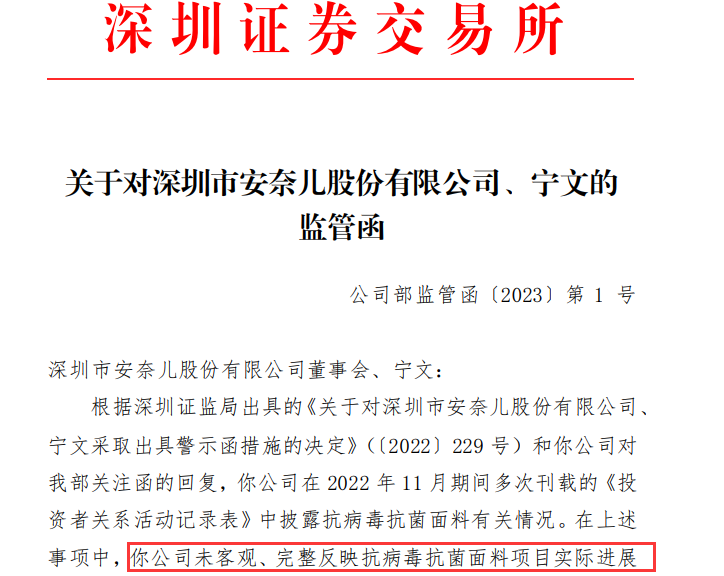

然而,投资者最先等来的却不是该款面料大量生产的消息,而是一纸监管函,2023年1月3日,由于未能客观、完整反映抗病毒抗菌项目实际进展,信息披露不准确,深交所对安奈儿出具警示函。

为何公司对于还未量产却贴合热点的概念,如此“不客观”地宣传呢?答案或许就在后面的减持公告中能够找到。收到警示函不到一个月,2023年1月20日安奈儿就发布公告称,公司控股股东曹璋先生拟减持超400万股,合计不超过公司总股本2%,按当时股价计算,合计套现金额7000万元左右。

那笔者不禁要问,这次在算力成为市场热点时跨行业收购算力企业股权,是否也是为了再次减持套现呢?

连续多年亏损?

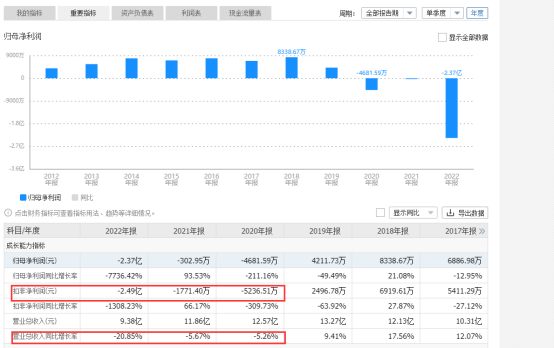

短期宣传自身“新冠病毒防治”的效果,对于股价有着强效的提升作用。安奈儿的股价在2022年底也一度由8元涨至29元,涨幅惊人。但长期来看,一家公司的股价终究还是由盈利水平决定的,遗憾的是,公司的盈利水平并不尽如人意。最终在今年年初,安奈儿股价掉落至7元每股,从哪里来的,回到了哪里去。

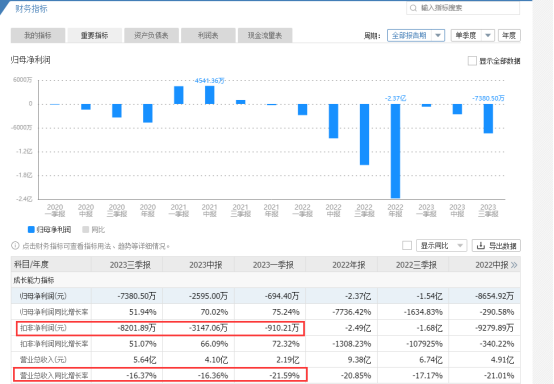

具体来观察这家公司的业绩,可以发现公司已连续三年扣非净利出现亏损。营业收入的表现也不容乐观,数据连年下滑。从今年前三季度的情况看,抗病毒面料也未能阻止公司营收下滑的颓势,同时扣非净利也呈现持续亏损的态势。

那笔者不禁要问,与公司主业相关的抗病毒面料,都不能让公司营收有所恢复,那么和公司主业不搭界的算力,真的能够让公司的业绩扭亏为盈,迎来光明吗?

十倍溢价收购?

算力行业的确是想象力颇为丰富的行业,在人工智能大发展的时代,其需求或将指数级增长。然而当投资者去分析本次跨界收购的详情,或许会发现安奈儿想要从中获得较大的收益,属实有些难度。

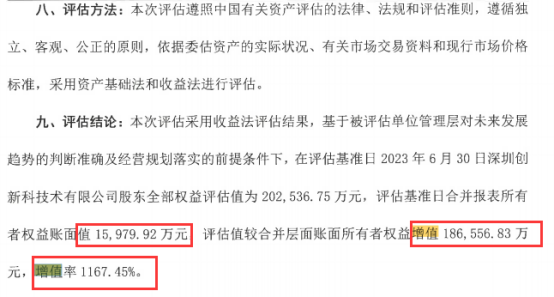

溢价1167.45%,这是安奈儿收购创新科的增值率。这意味着什么呢?如果安奈儿想要让这笔投资物有所值,就需要公司今后的表现超出目前评估价格的十倍以上,方才能够有所盈利。

如此离谱的溢价率,也让交易所火速发函关注。而交易所并不会平白无故的发函,这也为最终收购事项能否完成增添了较大的不确定性。

并且要注意的是,安奈儿此次收购,仅仅是获得创新科22%的股份,并不构成实际控股。因此这笔交易仅仅是能算作一次投资,即便是十倍溢价的收购最终顺利完成,该公司产生的营收利润也不会反映到安奈儿年末的财务报表上,只能说是在之后卖出这笔股权时,可以计入一次性的投资收益。

只是,笔者不禁要问,今后算力行业到达周期顶点时,溢价十倍购入的股权,真的还有下家出更高价钱买入吗?

综合来看,无论是从公司大股东表现、过往业绩还是收购带来的影响来看,且不论溢价率过高会导致收购可能失败,即便收购成功,能否让公司真正受益,都要打上一个大大的问号。在收购事项存在重大不确定性的情况下,投资者对于该股还是要注意风险,谨慎投资。

发布评论

评论