九阳股份(002242.SZ)凭借豆浆机迅速崛起,成为中国小家电领域的领先企业。

然而近年来,九阳股份的发展势头每况愈下,已然连续三年遭遇业绩滑坡的窘境。小家电市场需求的萎靡不振,加之曾经的明星产品风光不再,让九阳股份面临前所未有的严峻挑战。

证券之星注意到,在业绩下滑的背景下,公司借助收购在清洁电器赛道寻求突破。然而,此次公司溢价收购公司财务状况堪忧,存在亏损、经营现金流净额告负等问题。

到了今年,公司已成立整整30周年,进入而立之年的九阳股份,似乎提前迈入了“中年危机”。

业绩三连降

公开资料显示,九阳股份成立于1994年,凭借九阳豆浆机一举成名,迅速站稳国内市场。经历了多年的发展,公司的产品线日益丰富,涵盖豆浆机、破壁机、电饭煲、空气炸锅、炊具、净水机、电蒸锅、开水煲、面条机等小家电产品。

近年来,受消费者购买能力下降等因素影响,九阳股份所处的小家电市场带来巨大的挑战。据奥维云网(AVC)2023年全渠道推总数据显示,厨房小家电整体零售额549.3亿元,同比下降9.6%;线上零售额422亿元,同比下降10.7%;线下零售额127亿元,同比下降6%。

行业发展失速的大环境下,小家电企业自然也受到不同程度的影响。有的企业成功抵御住了市场需求萎缩等不利因素的冲击,有的企业业绩则出现下滑,九阳股份便属于后者。

具体来看,2021年至2023年,九阳股份的营收分别为105.4亿元、101.77亿元、96.13亿元,同比分别下降6.09%、3.45%、5.54%,公司营收规模已经跌破100亿元。相应报告期内,公司的归母净利润分别为7.46亿元、5.3亿元、3.89亿元,同比分别下降20.69%、28.93%、26.58%,公司已连续三年营利双降,营收规模已跌破百亿。

对比同行来看,九阳股份的业绩表现逊色。以2023年为例,小熊电器营收和净利润分别为47.12亿元、4.45亿元,分别同比增长14.43%、15.24%;苏泊尔的营收和净利润分别为213.04亿元、21.8亿元,分别同比增长5.62%、5.42%。两家公司的业绩增速虽较以往有明显放缓之势,但成功抵御了行业需求疲软所带来的业绩压力,实现了营收与利润的双增长。

国内市场收入严重下滑

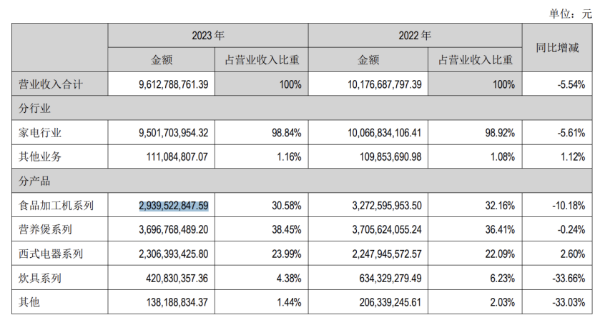

目前,九阳共有四大主要产品系列,分别为食品加工机系列、营养煲系列、西式电器系列、炊具系列。其中,公司的豆浆机、榨汁机产品列入食品加工机系列品类中。

证券之星注意到,食品加工机系列品类曾是公司的营收主力军,最高时占据了公司超7成的收入。不过,自2020年之后,该品类的收入便逐年下降,由当年的47.44亿元降至2023年的29.4亿元,占总收入的比重已不及营养煲系列。

实际上,在2022年及2023年,除西式电器系列之外,公司其余三大系列全线下滑。以2023年为例,食品加工机系列实现营收29.4亿元,同比下滑10.18%;营养煲系列实现营收36.97亿元,同比下滑0.24%;炊具实现营收4.21亿元,同比下滑33.66%。

西式电器系列作为营收唯一出现增长的产品,其增速明显放缓。2022年至2023年,该产品的收入分别为22.48亿元、23.06亿元,分别同比增长69.62%、2.6%。可见,西式电器系列收入的增长难以拉动公司整体收入。

市场人士指出,尽管九阳股份曾凭借豆浆机在细分赛道中占据优势地位,但单一市场总有饱和的时刻。随着新兴品牌的有力介入,九阳在行业内的先发优势逐渐被削弱。

从区域上看,九阳股份来自国内市场的收入也在减少。2021年至2023年,公司国内业务的收入分别为90.82亿元、88.5亿元、73.74亿元,分别同比减少11.73%、2.56%、16.68%。

值得一提的是,与国内市场表现不同的是,公司的海外市场收入呈上升趋势。在2023年,其海外市场收入为22.39亿元,同比增长了68.79%。可见,倘若没有海外市场的出色表现,九阳股份的营收下滑程度恐怕会更为严重。

此外,九阳股份的毛利率整体处于下滑趋势,公司的毛利率由2021年的27.79%下降至2023年的25.86%。细分到产品上,公司四大产品线的毛利率全部下滑,2023年,食品加工机系列同比下降了2.83个百分点,营养煲系列下滑了0.02个百分点、西式电器系列下滑了8.25个百分点、炊具系列下滑了2.07个百分点。

公司的毛利率也低于同行水平,2023年,公司的毛利率低于小熊电器的36.61%、苏泊尔的26.3%。

溢价收购亏损标的

证券之星注意到,九阳股份近年来也向不同赛道发力,但无论是早期的Onecup品牌,还是后来涉足的清洁电器领域,都未能成功打造第二个如“豆浆机”般的爆款产品。

早在2014年,九阳股份旗下品牌Onecup诞生,最初定位于胶囊豆浆机,而后不断拓展,开发出奶茶、咖啡、花草茶等多种类别的胶囊饮品。据悉,品牌自成立以来总共推出了4代胶囊机产品和涵盖6个类目、多达51个单品的胶囊饮品。

但该品牌成立以来,未能获得更多用户的青睐,再加上品牌面临着各项服务成本攀升、资金压力骤增等问题,最终于2022年11月选择结束运营,退出市场。

近年来,九阳股份开始涉足清洁电器赛道。2018年9月,公司收购了美国清洁电器品牌Shark的国内子公司尚科宁家51%的股权,进军吸尘器市场。目前,尚科宁家旗下产品包括洗烘一体履带洗地机、可折叠多功能吸尘器、扫地机器人、电动拖把、随手吸等。

去年2023年12月,九阳股份发布公告称,公司全资子公司杭州九阳小家电有限公司(下称九阳小家电)拟以1.26亿元的价格收购深圳甲壳虫智能有限公司(下称甲壳虫)68.4517%的股权。

公开资料显示,甲壳虫主要为用户提供家庭清洁方案,通过研发和销售家庭服务机器人、智能化清洁机械及设备等,其主要产品为扫地机、洗地机和“晓舞”全自动洗地机器人。

经市场法评估,以2023年3月31日为基准日,甲壳虫股东全部权益评估值为2.04亿元,与账面价值3953.52万元相比,增值率达416.55%。经交易双方协商后决定,本次交易作价1.26亿元。

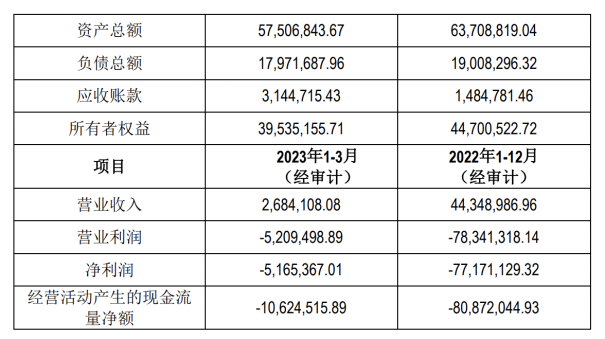

值得注意的是,九阳股份此次欲溢价收购的标的公司财务状况堪忧。2022年以及2023年1-3月,该公司的营收分别为4434.9万元、264.84万元,净利润分别为-7717.11万元、-516.54万元。可见,该公司业务体量不大,且处于亏损状态。

同时,甲壳虫的现金流持续为负。相应报告期内,该公司经营活动产生的现金流量净额分别为-8087.2万元、-1062.45万元。

至于为何收购亏损的甲壳虫,九阳股份给出的解释为,虽然标的公司尚处于成长发展初期,但其在扫地机器人行业拥有多项核心专利,且具备持续研发、智能制造以及管理运营等能力,有利于推动公司在国内清洁电器领域的高质量发展。

值得注意的是,布局清洁电器赛道多年的九阳股份一直未披露清洁电器品类的具体收入状况,而只是透露了在该类目下的技术成果,这也使得公司在清洁电器领域的真实市场表现和盈利水平成谜。(本文首发证券之星,作者|李若菡)

发布评论

评论