今世缘(603369.SH)曾定下2023年实现营业收入100亿元左右,净利润31亿元左右的目标。该公司2023年实现营业收入100.98亿元,归母净利润31.36亿元。回头来看,今世缘这一目标“擦线”完成。

惊险过关跻身“百亿俱乐部”的今世缘,在销售费用的投入上可谓加足马力。2023年今世缘的销售费用增长50.88%达20.97亿元,这一增幅在行业里仅次于上海贵酒。

跨越百亿大关后,今世缘再度重提2025年150亿元的营收挑战目标。证券之星注意到,如此利好预期,资本市场却并不买账。自4月30日披露财报后,今世缘股价便震荡下跌。6月20日收盘,今世缘收47.55元/股,较4月30日股价跌去两成之多(不复权)。

对于区域酒企而言,当体量达到一定程度后,全国化是稳增长的一大利器。尽管省外市场经销商数量多于省内市场,但今世缘来自省外的营收还不到总营收的一成。在省内市场竞争激烈,其他品牌“入侵”之际,省外市场的乏力在一定程度上恐制约着今世缘的发展。

砸钱换规模

公开资料显示,今世缘前身为江苏高沟酒厂,1996年创立今世缘品牌,主打“中国人的喜酒”概念,目前形成“国缘”、“今世缘”、“高沟”三大品牌结构。2014年登陆资本市场,成为继洋河股份(002304.SZ)后江苏第二家上市白酒企业。

2023年,今世缘实现营业收入100.98亿元、同比增长28.07%;归母净利润31.36亿元,同比增长25.3%;扣非后净利润31.36亿元,同比增长25.57%,营收、净利润均创历史新高。

自2018年以来,今世缘除了2020年营收、归母净利润是个位数增长之外,其余几年皆保持了20%以上的增速。5年时间,今世缘从营收不足40亿元到跻身“百亿俱乐部”。

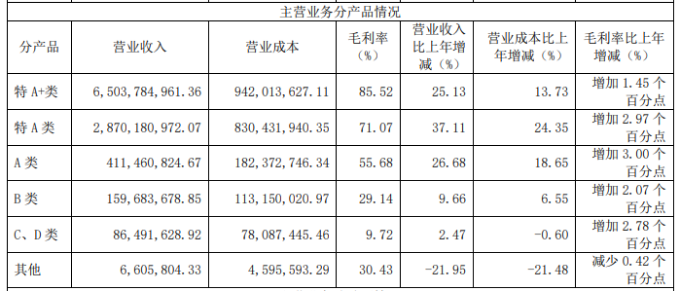

2023年今世缘白酒产品的总营收为100.32亿元,同比增长27.86%。从产品看,今世缘白酒类产品按照价位带划分产品档次,特A+类为出厂指导价300元(含税,下同)以上的产品,特A类为100—300元价位带产品,A类为50—100元价位带产品,B类为20—50元价位带产品,C类、D类为20元以下价位带产品。

具体来看,去年特A+类营收65.04亿元,同比增长25.13%;特A类营收28.7亿元,同比增长37.11%;A类营收4.11亿元,同比增长26.68%;B类营收1.6亿元,同比增长9.66%;C、D类营收8649.16万元,同比增长2.47%。

白酒产品收入大增,今世缘十分舍得“砸钱”。2023年今世缘的销售费用达到20.97亿元,同比大幅增长50.88%。其中,广告费8.64亿元,同比增长超50%;综合促销费达7.78亿元,同比增长近70%,两项增幅远超营收和归母净利润。去年同期今世缘的研发费用仅为4295.57万元,不及销售费用零头的一半。统计数据显示,今世缘的销售费用在20家上市酒企中增速排名第二,仅次于上海贵酒。

日前,今世缘在线召开了2023年度业绩说明会。会上有投资者提问称,2023年今世缘的销售费用中广告宣传费和促销费用分别增加了51%和69%,增速远高于去年的营收增速28.07%。公司是否为了完成百亿目标而加大了营销投入?今年和未来几年费用节奏如何把握?

对此,今世缘董秘王卫东回应称,今年的预算总额稳中有增,并根据公司品牌打造的战略目标配置费用预算,促成促销费用的大幅增长的原因主要是终端的消费环节的开瓶扫码、现金红包等活动,属于新的促销方式,并且前年基数较低也导致了去年的大幅增加,公司未来一段时间将以市场竞争为导向合理安排费用预算。

证券之星注意到,尽管跻身白酒的百亿阵营,但今世缘在业绩规模上与洋河股份仍有较大差距。根据年报数据,洋河股份2023年营业收入约331.3亿元,归母净利润约100.2亿元。

作为“苏酒第二”,从下表数据不难看出,多年来今世缘收入规模一直被洋河股份牢牢压制。

省外收入占比不足一成

作为区域酒企,在体量达到一定程度后,全国化成为绕不开的话题。作为“苏酒”唯二的上市公司,洋河股份已经率先走出去,今世缘的全国化进展缓慢。

今世缘根据市场形势、锚定“2025年挑战营收150亿”的既定战略目标,结合2023经营绩效情况,公司确定2024年经营目标为总营收122亿元左右,净利润37亿元左右。以此计算,2024年今世缘的营收和净利润目标增速较去年业绩目标增速有所下降。

业内普遍认为,在洋河股份二次改革红利释放的阶段,今世缘很难短期在江苏市场实现50亿元的增量,因此该目标的实现主要看今世缘能否在省外市场突围。

今世缘以行政区域作为分地区标准,省内指江苏省内,省内的淮安大区包括淮安、宿迁,南京大区包括南京、镇江,苏南大区包括苏州、无锡、常州,苏中大区包括扬州、泰州、南通,盐城大区包括盐城、连云港,淮海大区包括徐州;省外指江苏省以外。

根据年报数据,2023年今世缘的省内收入超过90亿元,营收占比超过90%;省外收入仅为7.27亿元,省外份额还不到一成。

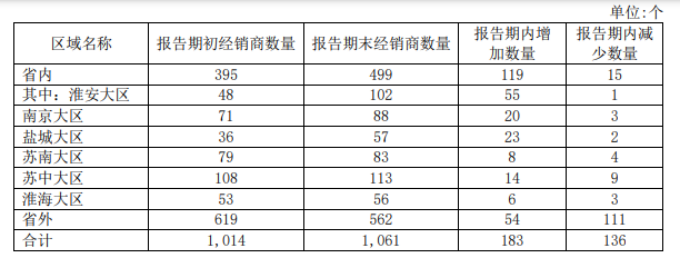

截至2023年末,今世缘的经销商1061个,其中省内499个,省外562个,但省外却仅贡献了7.2%的营收。

不仅如此,省外市场毛利率偏低。2023年,今世缘淮安、南京、苏南、苏中、盐城、淮海大区的毛利率分别为73.92%、82.55%、81.77%、78.49%、77.14%、79.13%,省外则为74.34%,仅高于淮安大区。

证券之星注意到,今世缘省外经销商数量在持续减少,从2021年的636家减少到了2023年的562家。

6月11日,今世缘披露的投资者来访接待记录表中,投资者提到“省外策略是怎样的,有调整吗?”,今世缘表示,现在我们越来越有能力和资源走出去。我们是做到百亿且盈利水平很高才走出去,平时在省内陪练的都是顶级选手,到省外也是有机会的。但是毕竟是人生地不熟,开始肯定有难度。随着国家加快建设全国统一大市场以及深入推进长三角一体化,省与省之间的阻力逐步下降,对我们有利。除了已经确立的重点市场外,我们会围绕长三角布局,对安徽、浙江、上海加大投入。

高端市场号召力不及一线竞品

在业内人士看来,复盘“茅五泸”等白酒龙头全国化历程,高端化是全国化的必要条件,全国化离不开高端大单品的助力。茅台的飞天茅台、洋河的梦之蓝、泸州老窖的国窖1573、汾酒的青花汾,强悍市场号召力抢占消费者心智、提升品牌认知的同时,还加速了品牌全国化进程。

公开资料,今世缘为弥补自身次高端和千元带产品空白,将目光聚焦在国缘身上,先后推出对开、四开、六开的300-600元次高端产品,又推出V系列产品,带动了对开、单开等的成长上量。2018年,又陆续升级推出V3、V6,尤其2019年推出千元价格带的国缘V9清雅酱香,将整个国缘品牌战略高度拉升明显。

而江苏白酒的高端价格带品牌站位较为清晰,茅台垄断超高端用酒需求,五粮液主导千元价格带走势,泸州老窖在苏州、无锡、常州等地占有一定份额。对于在高端价位带发展时间不长的今世缘而言,高端市场号召力与一线竞品还有不小距离。

谈及战略重心怎么在产品之间侧重时,今世缘表示“现在主要是开系投放已经稳定,V系是重中之重,随着V系列体量增加,费销率会趋于下降,贡献支撑会逐步体现。V系列目前收入占比8%-9%,增速要比四开更高。以前是希望V系列快速成长,但由于消费大环境不支持,像V9至尊版我们以前认为产品有很大的性价比优势,现在看来品牌力还是有点弱,所以需要久久为功。V3属于新开辟的价格带,增速相对较快,收入占V系的一半以上。省外战略没有大的变化,其实早在2009年全国性的广宣费用投放就已过亿,此后不断增加,做了很多年,品牌虽在变强,与但老名酒相比还是弱了点。省外更多考虑的是在重点市场长三角一体化聚焦投放”。(本文首发证券之星,作者|刘凤茹)

发布评论

评论