通过加大营销的策略,“黄酒一哥”古越龙山(600059.SH)换来了今年上半年营利双增的业绩。不过亮丽业绩背后,槽点不少。

近年来,高端化是古越龙山发展战略中的重要一环。作为收入主力,今年上半年古越龙山中高档酒的营收增速不及普通酒,且收入占比较去年同期有所下滑。尽管上半年,古越龙山在国内各地区的销售收入均实现了增长,但近六成依旧来自“江浙沪”地区,区域性枷锁不易破。

证券之星注意到,古越龙山方面做出“今年一定会努力实现酒类销售增长12%以上、利润增长12%以上,确保营收超过20亿元”的承诺。然而,由于黄酒消费习惯带有强烈的地域特性且市场低迷,尤其是公司连续业绩“失约”之后,投资者对这一“保证”持怀疑态度。

Q2营利环比下滑

古越龙山主要从事黄酒的制造、销售及研发,旗下主要产品有古越龙山、女儿红、状元红、沈永和、鉴湖牌。

财报显示,古越龙山今年上半年实现营业收入约8.9亿元,同比增长12.83%;归属净利润0.95亿元,同比增长5.36%;扣非后净利润约0.92亿元,同比增长4.78%。

这一业绩离不开大力的推广营销,其今年上半年销售费用同比增长16.43%至1.18亿元。另一方面,应收账款激增至2.18亿元,较2023年末大幅增加52.38%。

证券之星通过拆解财报后发现,古越龙山Q2表现远不及Q1。今年一季度,古越龙山的营收、归属净利润、扣非后净利润分别为5.67亿元、0.62亿元、0.61亿元。公司今年Q2营业收入、归属净利润、扣非后净利润分别为3.23亿元、0.33亿元、0.31亿元,前述三个指标分别环比下降43.15%、47.14%、48.86%。

证券之星注意到,古越龙山今年上半年毛利率为37.1%,较去年同期下滑0.21个百分点;净利率10.77%,同比下滑约0.71个百分点,较2023年末的22.32%“砍半”。同行会稽山、金枫酒业毛利率常年维持在40%以上。

分析认为,产品价格低或是古越龙山盈利能力欠缺的核心原因。据相关报道称,同样是三年陈绍兴酒,古越龙山的价格是11.2元/500ml,另一黄酒品牌会稽山旗下相同规格能卖到12.9元;而同样规格的五年陈,会稽山售价28.4元,古越龙山只有20.5元,前者售价高出近四成。

为了改善品牌形象低的问题,古越龙山在2018年就定下“高端化、年轻化、全球化、数字化”的发展战略,最近几年公司中高端酒的营收约占酒业务营收的七成。

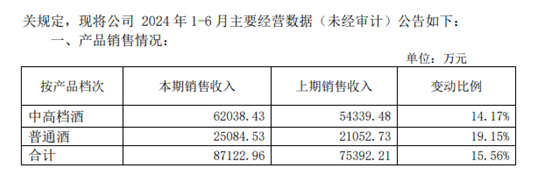

今年上半年,古越龙山的酒产品合计营收8.71亿元,同比增长15.56%。其中中高档酒销售收入6.2亿元,同比增长14.17%,占酒类营收的71.18%;普通酒收入为2.51亿元,同比增长19.15%,占比为28.82%。

在2023年上半年,古越龙山的酒产品合计销售收入7.54亿元,其中,中高档酒为5.43亿元,占比72.02%;普通酒营收2.11亿元,占比27.98%。可见,今年上半年古越龙山中高档酒的营收占比较同期有所下滑,增速也不如普通酒。

多年业绩目标未兑现

据公开资料,2021年,古越龙山定下“力争酒类销售增长20%,利润增长20%”的目标。到了2022年和2023年,公司将目标放低至“酒类销售增长12%以上,利润增长12%以上”,但都未能实现。

数据显示,2021—2023年,古越龙山酒类营收分别为15.1亿元、15.61亿元、17.25亿元,增长率分别为19.42%、3.41%、10.52%。

面对公司连续的业绩失约,有股民曾表达强烈不满:“孙爱保董事长此次任期是2020年7月9日—2024年7月12日,在任4年期间一直未达成承诺业绩,是否可以对投资者有所回应”。

古越龙山回应称,“公司始终对黄酒的文化优势、产品优势充满信心,但市场存在很多不确定性因素,当前酒类总量持续下降、竞争十分激烈。去年公司酒类营收17.25亿元,同比增长10.52%,虽未达成预定目标,但也来之不易。”

证券之星注意到,近年以来黄酒行业表现较为惨淡。据中国酒业协会数据,2023年,全国黄酒生产企业完成销售收入210亿元,同比增长2.1%,实现利润总额19.5亿元,同比增长8.5%。纳入到国家统计局范畴的规模以上黄酒生产企业81家,其中亏损企业14家,规模以上黄酒企业累计完成销售收入85.47亿元,累计实现利润总额15.58 亿元,亏损企业累计亏损额0.61亿元。

然而,古越龙山管理层仍有高预期目标:今年一定会努力实现两个增长12%的目标,确保营收超过20亿元。这意味着,古越龙山下半年要完成至少11.1亿元的收入规模。

而想要达成既定目标并非易事。业内人士表示,黄酒规模以上的知名企业本就不多,尤其受到地域限制,主要集中在江浙地区,淮河以北难觅踪影,而黄酒消费受到人文地理环境形成的消费习惯影响,一向带有强烈的地域特性。

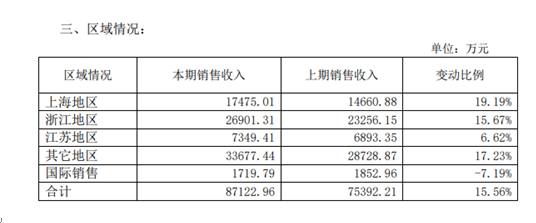

这一点可以在古越龙山身上窥见。今年上半年,古越龙山在上海地区、浙江地区、江苏地区和其他地区的销售收入均实现了增长,除江苏地区增幅为6.62%外,其他三个地区均实现了两位数增长。

经计算,今年上半年,古越龙山来自“江浙沪”地区的销售收入占其总销售收入的59.37%,其他地区销售收入占比为38.66%。与去年上半年及去年全年相比,变化不大。此外,上半年,古越龙山国际销售收入为1719.79万元,同比下滑了7.19%。

去年年报显示,古越龙山产品销售主要以经销商销售模式为主,实行分区域、分产品的分级、分类、分销管理。从披露经营数据来看,今年上半年末,古越龙山“其他地区”的经销商909个,报告期内增加了37个,减少了59个,净减少22个。同期,“江浙沪”地区的经销商共970个,净增加55个,较少了43个,净增加12个。可见,黄酒企业打破地域性限制的门槛仍然很高。(本文首发证券之星,作者|刘凤茹)

发布评论

评论