科创板“第一高价股”易主!

1月28日晚间,国产医疗器械龙头迈瑞医疗(300760.SZ)发布公告称,拟通过“协议转让+表决权”的方式,使用66.5亿元自有资金实现对科创板上市医疗器械公司惠泰医疗(688617.SH)控制权的收购,快速布局心血管领域细分赛道。

相关交易每股转让价格为471.12元。本次交易完成后,迈瑞医疗将通过子公司深迈控及其一致行动人珠海彤昇合计持有惠泰医疗24.61%股份,成为惠泰医疗第一大股东。惠泰医疗实际控制人也将变更为李西廷和徐航。

截至1月29日收盘,惠泰医疗报377元/股,涨幅4.57%,稳居科创板“第一高价股”。

医疗器械的“豪门”故事

此次收购,意味着在医疗器械领域,最有钱的主“拿下”了最贵的主。

公开资料显示,惠泰医疗成立于2002年,是一家专注于心脏电生理和介入医疗器械的研发、生产和销售的高新技术企业。2021年1月7日在上交所科创板上市。

作为国产电生理及血管介入的龙头企业,惠泰医疗专注心血管赛道多年,在外资品牌垄断的国内心血管市场中,取得了心脏电生理、冠脉通路、外周血管介入等细分领域的稳固地位。

2023年前三季度,惠泰医疗实现收入12.14亿元,同比增长36.78%,归母净利润4.03亿元,同比增长54.75%。预计2023年,公司实现净利润5.1至5.65亿元,同比增加42.45%至57.81%。

经过最近一年的上涨,惠泰医疗的股价已经从最低点每股139元反弹至如今的300元/股以上,位列科创板第一。

本次交易合并估值为302亿元,对应惠泰医疗1月26日收盘价溢价率为25%,参照惠泰前60日均价溢价率为23%。

迈瑞医疗表示,溢价收购的原因主要有两个:

一是公司收购惠泰医疗控制权的出发点和时间点均是基于公司对于未来战略发展方向和节奏来考虑的,目的是以产业方的角色去进入心血管赛道,而不是基于资本市场的行情去做的财务投资。

公告显示,本次交易完成后,惠泰医疗的董事会成员由7名成员改为9名成员,包括非独立董事6名,独立董事3名。其中,4名非独立董事和1名独立董事将由深迈控推荐,2名非独立董事和2名独立董事将由成正辉先生推荐。此外,惠泰医疗董事长和法定代表人将由深迈控提名的人士担任,并拟由成正辉先生担任副董事长兼总经理。

二是公司此次收购的是惠泰医疗的控制权,而溢价收购控制权是资本市场的常见操作。

参考沪深交易所2021年以来交易规模大于10亿的控制权转让案例,平均溢价率达到了30%,其中医疗相关案例的平均溢价率达到了33%。除此以外,参考海外市场近年来交易规模大于5亿美元的非药类医疗健康领域的控制权转让案例,平均溢价率达到了34%。

从迈瑞医疗现金流的角度来看,截至2023年9月末,公司货币资金余额为196.67亿元,此次交易额不及账面资金的1/3,并不构成较大压力。

本次交易完成并实现并表后,预计将在迈瑞医疗合并报表层面新增商誉约65-70亿元。如果未来由于行业不景气或惠泰医疗自身因素导致其未来经营状况未达预期,则迈瑞存在商誉减值的风险。

打造医疗器械“航空母舰”

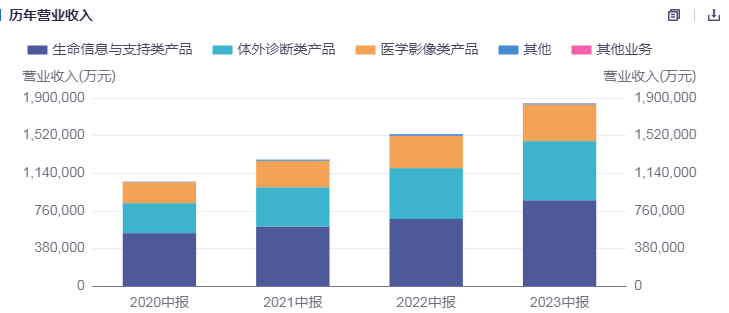

纵观迈瑞医疗过去三十多年的发展史,持续扩充产品线、不断进入新的业务领域是公司快速发展的重要路径。从最初以监护仪起家,到逐步进入血球、超声等领域,构建起了以生命信息与支持、体外诊断、医学影像为主导的三大产线,并不断在这三大产线里横向拓展了更多的细分赛道。

迈瑞医疗的目标是:在2025年跻身全球前二十医疗器械榜单。之后要向全球前十、甚至更高的行业地位发起冲击,为了实现这一长期目标,未来沿着扩充产品线这条路径继续走下去将至关重要。

过去5年,迈瑞医疗已完成近20起全球收购。2008年,迈瑞医疗以2.02亿美元收购了美国Datascope生命信息监护业务,同年收购了瑞典呼吸机气体检测知名品牌Artema,其中对Datascope的并购使得迈瑞医疗成为全球监护仪第三大品牌。

2011年至2014年,迈瑞医疗又收购了包括深科医疗、苏州惠生、浙江格林兰德、长沙天地人、武汉德骼拜尔、杭州光典、北京普利生、上海长岛、美国Zonare在内的十余家公司。

2021年9月,迈瑞医疗完成收购全球知名的IVD原材料领域的公司HyTest Invest Oy及其下属子公司100%股权,交易价款5.32亿欧元,实现了在IVD原材料领域核心技术的自主可控。

2023年12月1日,公司公告完成对DiaSys 75%股权的控股收购。随着交割工作的完成,DiaSys已正式成为迈瑞的控股子公司。DiaSys将融入迈瑞管理体系,公司也会派驻管理团队,确保DiaSys的业务发展按照公司战略方向执行,但DiaSys的日常运营将主要依赖和授权原有管理层负责,并充分发挥其原有团队的主观能动性和国际化能力。

公司预计,将用三年左右时间实现对DiaSys相关资源的全面整合。

目前,迈瑞医疗已在全球市场实现了深度覆盖,在北美、欧洲、亚洲、非洲、拉美等地区的约40个国家设有53家境外子公司,市场销售服务团队完善。2023年前三季度,公司实现营业收入273.04亿元,同比增长17.20%,其中境外营收占比约40%。

事实上,2018年10月上市至今,迈瑞医疗的综合数据表现非常亮眼。在医疗器械行业上百家上市企业中,迈瑞长期霸榜一哥地位:市值第一、营业收入第一、净利润第一、ROE第一。说迈瑞是医茅都不为过。

令人唏嘘的是,虽然公司的业绩在稳步增长,但估值却反其道而行之。从近三年表现来看,迈瑞医疗估值已经降到了最低点。

截至1月29日收盘,迈瑞医疗报269元/股,跌幅5.39%,总市值3261亿,位列全部A股第23位。

发布评论

评论