图片来源:文轩图库

01

徐登义一直深耕在金融系统,已是名副其实的金融行业老将。

10月23日,成都银行发布公告称,国家金融监督管理总局四川监管局已核准徐登义成都银行董事、行长的任职资格。

文轩财经获悉,徐登义成都银行副董事长任职资格尚待核准时。在徐登义之前,成都银行行长一职由王涛担任。

王涛于去年11月因工作变动辞去成都银行副董事长、行长等职务。今年1月,王涛获批出任四川农村商业联合银行行长。

今年5月,徐登义从成都农商银行辞职,而今转任成都银行,本次资格核准前一直代为履行行长职责。

公开资料显示,徐登义为1968年生人,西南财经大学工商管理硕士专业毕业,工商管理硕士,会计师。曾在中国建设银行系统任职多年,在多个分支机构担任总经理、副行长、行长等职。

02

在中国城商队列中,成都银行目前整体处于上升趋势。

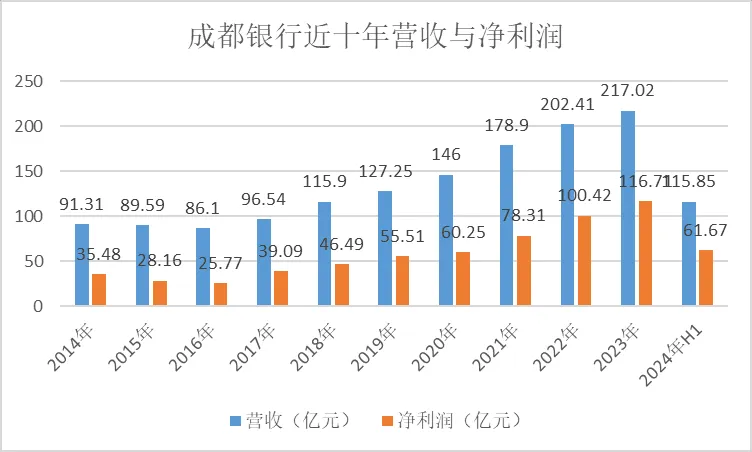

文轩财经查阅数据发现,自2017年以来,成都银行营收与净利润分别增长了124%和198%,股价更是在2020-2022年间有过超过200%的涨幅,在中国城商行中也属于比较突出在表现。

制图:妙投APP

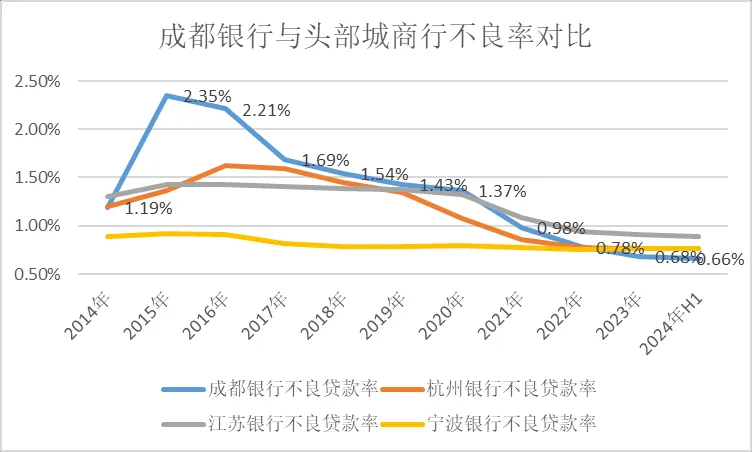

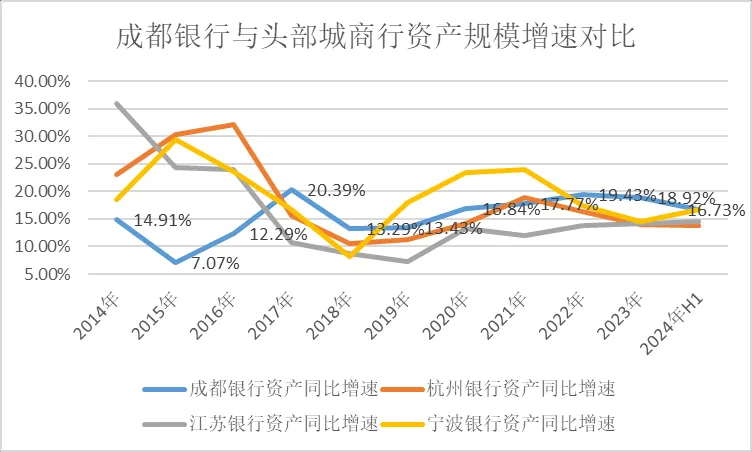

显然,成都银行凭借在成都以及四川省基建等涉政类项目的优势,资产规模与营收利近年来都处于双增长趋势,资产不良率整体也处于低位。不良贷款率实现八年连降。

2024年上半年末不良贷款率0.66%,较上年末下降0.02%。

文轩财经了解到,在成都及成渝建设上,成都银行确实提供了较多资金,

2023年在成渝地区重大基础设施、重大民生工程等重点项目上成都银行提供资金支持超2500亿元。

成都市域(郊)铁路成都-资阳线、成都-眉山线、成都-德阳线以及天府机场等项目提供资金支持近100亿元。

为成都市棚户区改造以及城市更新项目提供了超过700亿元的资金支持,参与带动银团资金投入超450亿元。

为轨道交通建设、TOD项目建设以及学校建设等累计提供资金支持超过250亿元。

但是,随着整体基建规模的放缓,四川城市和经济在发展,银行系统的资源分配也在发生变化。

四川农商联合银行的组建,随着成都农商行的崛起,本地资源与四川本土银行的整合,会进一步分流成都银行的基建项目,这是否意味着成都银行的发展会放慢?

近年来随着金融行业的深化,城商行迎来大发展。

成都银行也在这一波洪流中取得成绩,但是与宁波银行、杭州银行、江苏银行、南京银行、长沙银行等城商行比起来,成都银行还需努力。

03

成立于1996年底的成都银行,主要以对公业务为主,目前七成左右的资产和信贷在成都市,这是稳定的优势也是发展面临的劣势,而四川其他城市和省外的重庆、西安占比不到30%。

股票截图时间10月29日,15.55

2018年1月,成都银行在上海证券交易所主板上市,成为四川省首家上市银行、全国第8家A股上市城市商业银行。

成都银行第一大股东为成都交子金融控股集团有限公司,持股比例为20%,其实际控制人为成都市国有资产监督管理委员会。

另外,成都银行其他主要股东包括马来西亚丰隆银行、成都产业资本控股集团有限公司、香港中央结算有限公司、成都欣天颐投资有限责任公司,分别持股比例为19.76%、6.37%、4.8%、4.1%。

几个月前,四川省纪委监察委官网发布消息称,成都交子金融控股集团有限公司党委委员、副总经理罗铮涉嫌严重违纪违法,目前正接受成都市纪委监委纪律审查和监察调查。

值得注意的是,罗铮曾在成都银行工作23年,交子金控副总经理罗铮任上被调查。

从数据看,8月成都银行发布2024年半年度报告。报告期内存款总额突破8000亿元、贷款总额突破7000亿元,资产总额迈入1.2万亿元。

2022年和2023年,成都银行总资产规模分别为10282.51亿元、10912.43亿元。截至今年6月末,成都银行总资产迈上1.2万亿元新台阶,较上年末增长9.99%。

财报显示,2024年上半年,该行营业收入115.85亿元、归属于母公司股东的净利润61.67亿元,处于增长态势。

在9月4日举行的2024年半年度业绩说明会上,成都银行党委书记、董事长王晖表示,“成都银行将按照,巩固既有优势、形成新优势’的总体思路,努力打造具有广阔发展空间的新势能。”具体看成都银行需要深度聚焦实体客群行业分析及风控体系的搭建、加强异地分行贡献能力提升、特色财富管理业务顾问服务品牌打造、“消贷超市”特色品牌升级、金融市场业务收益贡献扩大“五大提能方向”。

换句话说,成都银行需要开辟新的市场了,原有的市场优势正在减弱。具体看,成都银行资产规模稳步扩张背后,公司金融和个人金融业务规模虽在稳步增长,但 盈利能力下降 与 存量房贷利率下调带来的影响也不容忽视。

数据显示,2023年成都银行的利润有所增长,但其增长主要依赖于营收增长和减少信用减值损失计提力度。

利息净收入和非利息净收入的增长虽然推动了总营收增长,但手续费及佣金净收入下降,投资收益和公允价值变动损益增加才弥补了这一缺口 。

同时,存量房贷利率下调对成都银行的利润也有影响。不过2024年1-6月,成都银行加权平均净资产收益率为9.02%,在42家A股上市银行中排名第二,仅次于杭州银行,这一数据是成都银行的亮点。

近年来,成都银行高层变动加剧,川属银行企业内高管变动频繁。

成都银行行长调往四川农商联合银行任行长,又调来成都农商行行长担任成都银行行长。

高层的战略能力与业务能力是银行重要竞争力的体现,这种相互调任跟四大行之间的高管调任类似,拉平四川几家本地银行之间的发展差距,这对于成都银行而言并不是坏事。

目前,成都银行能不能顺利实现资产结构的转型是当务之急,开辟更多金融赛道。

成都银行党委书记、董事长王晖接受媒体采访表示,成都要当好建设西部金融中心“排头兵”!四川作为中国的大后方,成都又是省会,金融机构肩负着金融机构在服务经济建设中的责任与担当,成都银行是否能把握住机会?

发布评论

评论