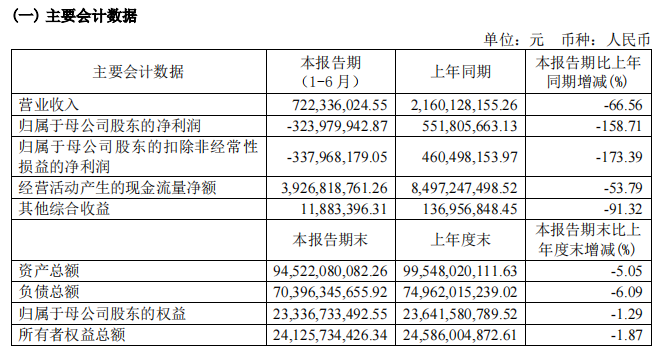

近日,天风证券公布了2024年半年度业绩报告,公告显示,公司半年度营业收入7.22亿元,同比减少66.56%,归属上市公司股东的净利润-3.24亿元,同比减少158.71%。

这份半年报,从净利润角度看可谓天风证券近十年来最差半年报,而仔细观察这份半年报,则可以发现其中存在的更多问题。

数据多数下滑 数项指标垫底

除了营收和净利同比大幅下滑之外,天风证券半年报其他数据同样表现低迷,上半年,天风证券录得扣非净利润-3.38亿元,同比下降173.39%,经营活动净现金流量为39.27亿元,同比下降53.79%,受累于业绩的亏损,公司的资产总额也较上年度末下降超5%。

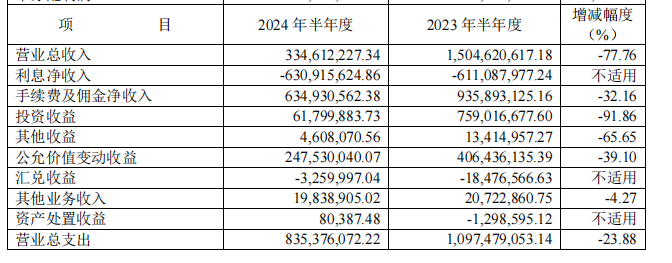

细分项目方面,天风证券上半年录得投资收益约6180万元,同比去年大幅下滑91.86%,公允价值变动收益2.47亿元,同比也下滑近40%,而在营业外收入大幅下降超90%的同时,公司的营业外支出却达到2198万元,同比大增12.7倍。

通过分析天风证券的收入构成,可以明显看出自营业务在其整体业绩中占据了显著的位置。从2020年到2023年,天风证券自营业务的收入呈现出一定的波动性,分别为19亿元、19.68亿元、3.82亿元和20.44亿元。除了2022年自营业务收入出现较大下降外,其他年份自营业务均在四大主营业务(经纪、投行、资管、自营)中占据领先地位。

这种收入结构表明,天风证券的经营成果在很大程度上受到自营业务市场表现的直接影响。为了降低市场波动对业绩的潜在风险,理论上天风证券应该更加重视那些不依赖于重资本投入的业务领域,比如投资银行和资产管理等。然而,从近年来的业绩表现来看,天风证券在这些领域并未实现显著的突破。随之带来的就是业绩的大起大落,2022年,天风证券巨亏超15亿元,今年上半年又出现大额亏损,就是公司业绩波动的写照。

此外,值得注意的是,在50家A股券商类上市公司中,天风证券的净利润指标位居A股50家上市公司末位,在上半年仅有两家券商亏损,且另一家券商亏损额仅有5000万元的情况下,天风证券的这一业绩可谓不尽人意。同时,天风证券还以-158.71%的净利润增长率,排名两市券商净利润增长率的末位。

图片来源:同花顺问财

融资脚步不停 研报“触目惊心”

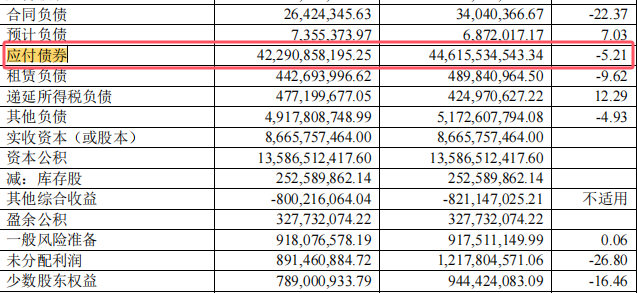

在经营指标全面下滑的背景下,天风证券的融资脚步并没有停止。Wind数据显示,自上市以来,天风证券累计募资金额高达1091.82亿元。其中,仅债券融资规模便高达931.37亿元。然而,尽管进行了多次融资,天风证券的资金状况似乎依然紧张。公司在2024年的定增计划中,预计募集资金40亿元,这在一定程度上显示了公司对于资金的迫切需求。

在整个券商板块中,天风证券的融资数量并非最高,根据Wind数据,截至2024年上半年,天风证券的应付债券金额为422.91亿元,在上市券商中排名第14位。但是,从应付债券金额占总资产的比例来看,天风证券以44.8%的占比高居所有上市券商之首,而上市券商的平均水平仅为15.36%,天风证券的这一数据是上市公司平均的三倍。这一比例的高企,结合公司目前亏损的半年报来看,反映出天风证券在资本结构上可能面临一定的财务风险。

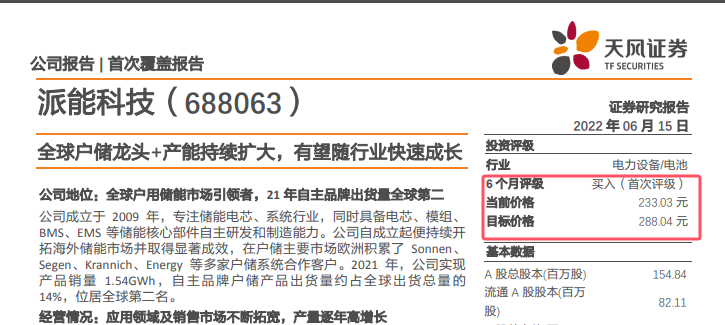

除了融资不停外,天风证券在过去两年的研报也同样“触目惊心”。数据显示,截至9月10日收盘,近两年跌幅前三的个股依次为利元亨、金博股份、派能科技,三者跌幅均接近9成,然而不巧的是,天风证券对于这三家公司,均在高位发布了研报,其中利元亨、派能科技更是给出了买入评级。然而以9月10日收盘价计算,利元亨的股价较天风证券发布研报时下跌超90%,金博股份、派能科技的跌幅也在80%以上。

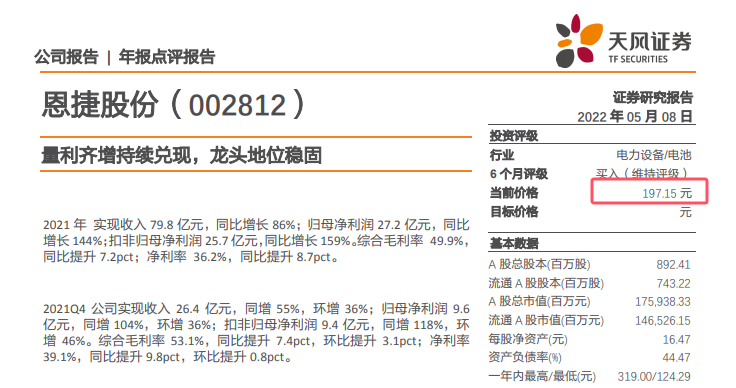

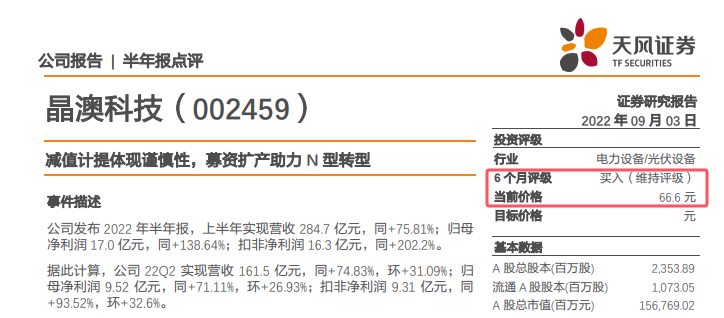

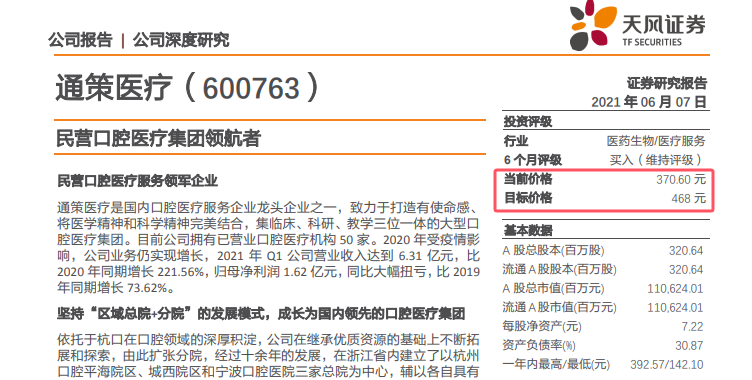

除了集齐了近两年跌幅前三的个股外,近年来跌幅靠前的个股天风证券也给出了买入评级,例如恩捷股份、晶澳科技等个股,在天风证券发布研报后至今跌幅均超80%,而对于通策医疗,天风证券更是给出468元的超高目标价,截至9月10日收盘,通策医疗股价只有42.35元每股,股价连这一目标价的零头都已不足。

对于天风证券而言,眼下的各项指标恶化,公司忙着融资却又无暇顾及自身研报的合理性,显然是较为困难的时刻。不过,在当前券商全行业并购重组潮到来之时,公司也并非全无机会——也许困境之中的公司,会更有寻求重组的动力吧。

发布评论

评论