8月30日,中国证监会官网披露了成都佳驰电子科技股份有限公司(以下简称“佳驰科技”或公司)首次公开发行股票注册的批复,公司IPO注册获同意。

公开资料显示,佳驰科技科创板IPO于2022年6月17日获得受理,当年7月9日进入问询阶段,于2023年6月19日上会获得通过,2024年3月22日提交注册。

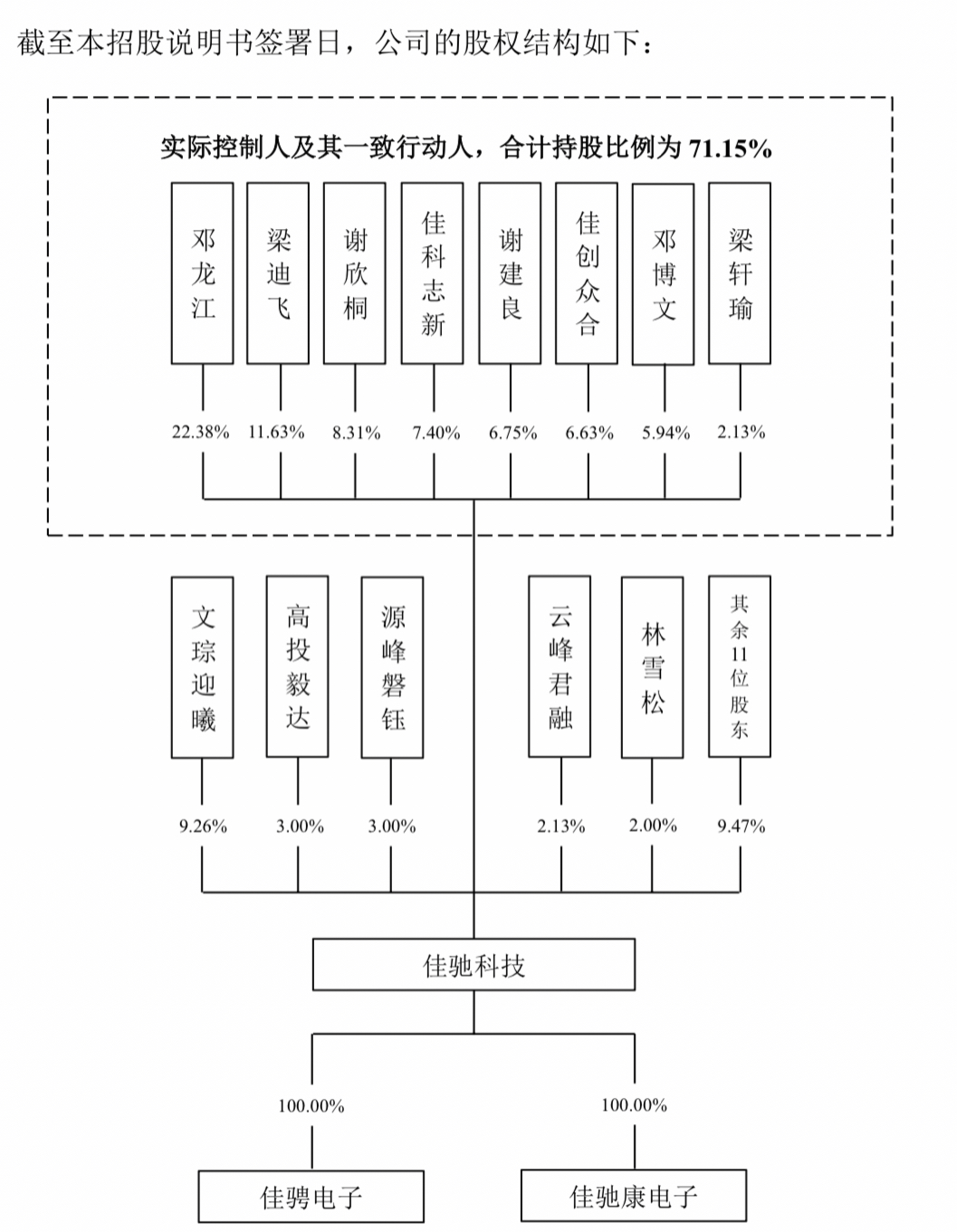

公开资料显示,佳驰科技在内控、财务报表等方面存在较多疑点,加之股东之间错综复杂的持股结构,都为其上市之路增添了一层阴影。

“飞来横祸”接二连三

时至今日,佳驰科技的IPO之路已耗时逾两年。其于2022年6月递表上交所,仅一个月后,即2022年7月在监管现场检查中被抽中,其间IPO状态一度显示为中止。

现场检查抽样中发现,公司存在诸多内控隐患。比如,在货物销售过程中存在未保留主要环节的留痕资料的情形;部分会计凭证,坏账分析及复核资料丢失;部分合同订单审批留痕资料丢失;部分验收单遗失;部分验收单无法与系统内记录的验收单进行匹配等等问题。

直到2023年6月,佳驰科技IPO才获得上会审核通过,耗时整整一年。然而,一波刚平一波又起。仅过去3个月时间,佳驰科技上市进展又因参投股东的问题陷入停摆期。

招股书显示,佳驰科技的第九大股东为毅达系成员“高投毅达”。2020年9月,高投毅达通过股权转让等方式从佳驰科技实际控制人邓龙江及其子邓博文手中获得了佳驰科技3%的股份。在经过一系列增资扩股后,高投毅达共持有佳驰科技1080万股,位列第9大股东。

2023年4月,上交所原副总经理刘逖接受调查。公开信息显示,刘逖为躲避申报财产,与其妻子龚佳“假离婚”。此前,经过一番特殊安排,龚佳成了毅达资本合伙人。事发后,毅达资本在上交所的IPO项目纷纷被叫停,佳驰科技赫然在列。受此事件影响,佳驰科技IPO直到2024年3月才重新浮出水面。

厄运并没有就此结束。今年4月,佳驰科技再次传出“坏消息”。因保荐人华西证券因卷入金通灵财务造假案,佳驰科技再次遭遇“横祸”。

公开资料显示,华西证券在金通灵2019年非公开发行股票保荐项目的执业过程中存在尽职调查工作未勤勉尽责、向特定对象发行股票上市保荐书存在不实记载、持续督导阶段出具的相关报告存在不实记载以及持续督导现场检查工作执行不到位等问题,因此,江苏证监局对华西证券采取暂停保荐业务资格6个月的监管措施,暂停期间自2024年4月28日至10月27日。

2024年8月12日,上交所恢复佳驰科技的发行注册程序,公司保荐机构已经变更为中信证券。

创始人违规创业,股东裙带关系多

苍蝇不叮无缝蛋。看似很冤的佳驰科技,即使没有“飞来横祸”,其上市之路也不见得一帆风顺。

佳驰科技前身为成都佳驰电子科技有限公司,由邓龙江、谢建良、梁迪飞作为创始人于2008年7月共同创立。

身为公司实控人,邓龙江在2008年—2021年间,一边在电子科大担任领导职务,一边在外经商办企业,涉嫌违反了党政领导干部的限制性规定。

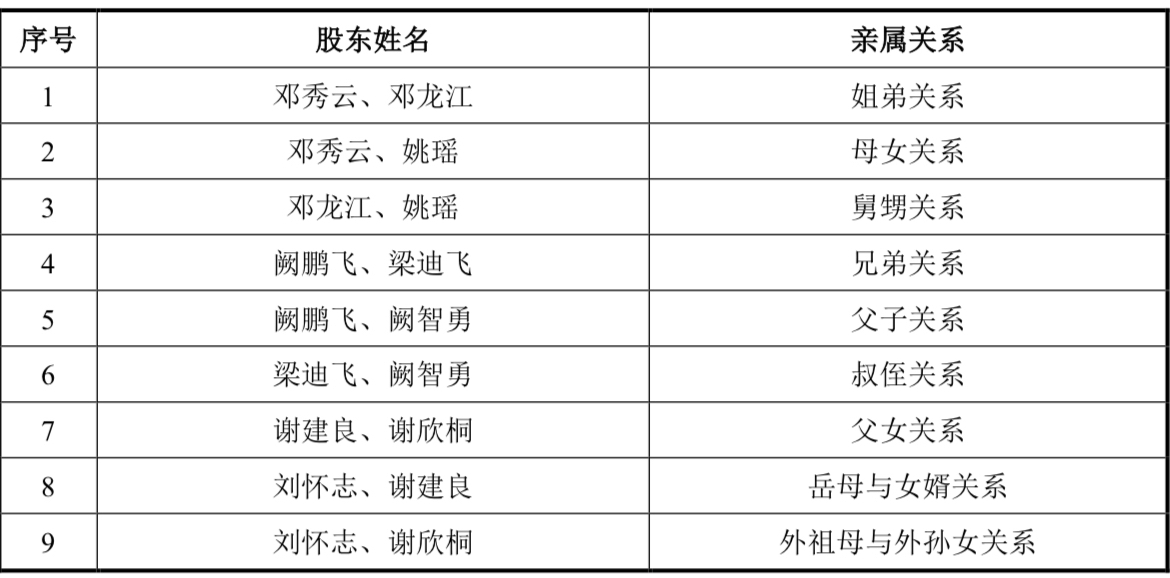

招股书显示,佳驰科技在2021年之前,一直存在着各种剪不断理还乱的股权代持和转让行为。邓龙江、谢建良和梁迪飞三位创始人都通过亲属进行代持,代持人包括邓龙江的外甥女姚瑶、其姐邓秀云,谢建良的岳母刘怀志,以及梁迪飞的侄儿阙智勇和兄弟阙鹏飞。

直至2020年8月,佳驰科技为了推进上市,着手改变杂乱的持股现状,逐渐还原了代持并把部分持股转让予各自子女。

根据邓龙江、谢建良、梁迪飞、邓博文、谢欣桐、梁轩瑜、佳创众合、佳科志新于2020年9月22日签署的《一致行动协议》约定,该协议有效期为5年,有效期届满且各方未于有效期届满前一个月向协议其他方发出终止/解除协议书面通知的,协议自动续期5年。

由此,邓龙江在该协议有效期间,通过一致行动安排可支配佳驰科技超过70%的股权。

耐人寻味的是,今年2月4日,就在公司提交注册的前夕,邓龙江却因个人原因,向公司董事会申请辞去公司董事职务,同时还向公司申请辞去了公司首席科学家职务。

目前,佳驰科技主要股东包括:邓龙江持股比例22.38%、梁迪飞持股比例11.63%、重庆文琮迎曦企业管理中心(有限合伙)持股比例9.26%、谢欣桐持股比例8.31%、成都佳科志新企业管理中心(有限合伙)持股比例7.40%。

其中,邓龙江、邓博文为父子关系,梁迪飞、梁轩瑜为父子关系,谢建良、谢欣桐为父女关系。

招股书显示,佳驰科技此次科创板IPO计划发行新股不超过4001万股,占发行后总股本的比例不低于10%,发行后总股本达40001万股。其计划募资12.45亿元。照此估算,其发行后市值约125亿元。

目前,邓龙江和儿子邓博文持有公司28.32%的股份,按照顶格发行10%股份的估值计算,邓龙江家族将坐拥近35亿元的财富。

大客户集中度、应收账款“双高”

作为国内主要的电磁功能材料与结构(简称EMMS)提供商,佳驰科技主要产品包括隐身功能涂层材料、隐身功能结构件、电磁兼容材料,产品主要应用于武器装备隐身领域、电子信息电磁兼容领域。

招股书显示,2021年—2023年,佳驰科技营业收入增长迅速,分别为5.302亿元、7.690亿元和9.808亿元,营收分别同比增长89.90%、45.04%和27.55%;净利润分别为1.672亿元、4.841亿元和5.637亿元,增速为2404.58%、53.43%、16.45%;主营业务毛利率分别为82.58%、82.15%和76.91%,呈下降趋势。

佳驰科技客户集中度极高。2021年—2023年,公司向航空工业、中国电科、九洲控股的营业收入合计占比分别为93.31%、96.02%和94.08%。

其中,公司向航空工业的营业收入占比分别为58.34%、65.81%和73.13%,呈上升趋势,存在对航空工业单一客户重大依赖风险。

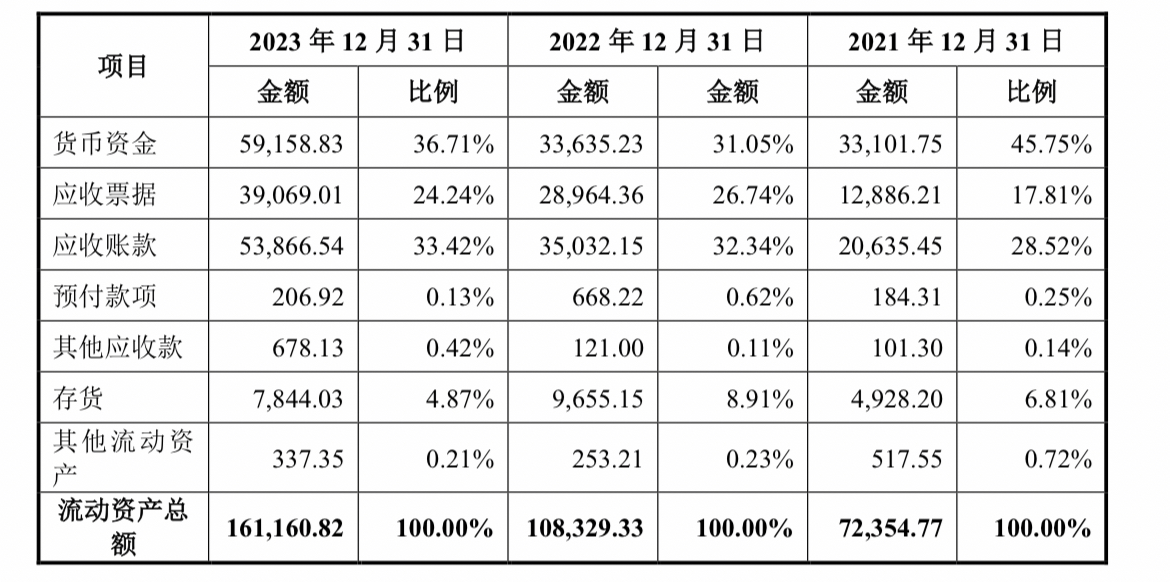

值得关注的是,军工行业普遍具有项目研制实验周期长、货款结算程序复杂、结算季度集中等特点。2021年以来,公司应收款项占营业收入的比例持续增加,周转速度持续下降。

2021年—2023年,佳驰科技应收账款和应收票据合计账面余额分别为3.55亿元、6.78亿元和9.84亿元,占各期营业收入的比例分别66.91%、88.16%和100.34%。

此外,根据相关制度,军品业务收入中存在以合同暂定价结算确认的收入,该公司与客户最终按军方审定价格结算,多退少补。因此暂定价与最终审定价的差异,可能导致公司未来经营业绩发生波动。

据披露,2020年至2023年,佳驰科技涉及以暂定价确认收入的产品型号共有137个,向相同客户销售的相同产品存在暂定价调整的情形,共涉及24个型号。上述24个型号的暂定单价调整比例范围为-5%至-61%不等。其中,19个型号的单价调整比例均为-17%。

佳驰科技依赖头部客户过重、产品应用领域狭窄、股东关系错综复杂等问题凸显,使投资者对公司未来增长忧心忡忡。

发布评论

评论